【Rezumat】:

Rezumatul pieței: Criza plafonului datoriilor a continuat să afecteze piața la începutul săptămânii; cu toate acestea, s-au înregistrat progrese semnificative în a doua jumătate a săptămânii. Raportul Nvidia privind veniturile mai bine decât se aștepta a declanșat o goană pentru tehnologii de bază, cum ar fi AI și cipuri, ceea ce a dus la o creștere a pieței bursiere din SUA. Între timp, activele defensive au scăzut, deoarece fondurile s-au concentrat pe sectorul tehnologic.

Indicatori economici: Datele PMI au arătat o divergență în economie în luna mai, sectorul serviciilor rămânând puternic și producția de redresare. Vânzările de bunuri de folosință îndelungată și PCE au reflectat o inflație persistentă, indicând o economie rezistentă, ceea ce a determinat creșterea așteptărilor cu privire la o majorare a ratelor în iunie, în timp ce așteptările privind reducerea ratelor pentru anul au dispărut.

Piața criptomonedelor: Impulsată de optimismul extrem din sectorul tehnologiei, piața criptomonedelor a revenit și ea. Cu toate acestea, așteptările cu privire la o creștere a punctului terminal al ratelor dobânzilor, împreună cu anticiparea retragerii lichidităților pieței de către TGA, au creat rezistență la sustenabilitatea sa de revenire.

Negocieri privind plafonul datoriilor: președintele SUA Biden și președintele Camerei McCarthy au ajuns la un acord de principiu privind bugetul, ridicând plafonul datoriei pentru 19 luni. Atenția pieței s-a îndreptat către miercuri și vineri, când Camera și Senatul vor vota asupra acestei chestiuni. Având în vedere epuizarea preconizată a fondurilor până vineri, procesul de vot nu este de așteptat să întâmpine surprize.

Opinii: iunie-august este o fereastră de timp critică, deoarece patru contradicții majore vor deveni foarte evidente. Aceste patru contradicții majore includ emisiunea de noi obligațiuni naționale, polarizarea extremă a pieței de valori, Rezerva Federală ridicarea punctului terminal al ratelor dobânzilor și atractivitatea puternică a venitului fix pentru fonduri. Dezvoltarea IA este de așteptat să reducă dependența investitorilor de modificările ratei dobânzii și, deși evaluările sunt deja ridicate, nu sunt nerezonabile, lăsând loc pentru continuarea fazei de bule. Sentimentul optimist este probabil să se răspândească în criptă

Prezentare generală a pieței săptămânale:

Săptămâna trecută, piețele de valori globale au arătat tendințe divergente, pe măsură ce negocierile pentru ridicarea plafonului datoriei SUA au progresat și optimismul în jurul inteligenței artificiale (IA) a crescut. Piețele bursiere din SUA și Japonia au încheiat săptămâna puternic, în timp ce piețele europene s-au redresat vineri, dar în cele din urmă au închis în scădere. Bursa chineză a rămas slabă pe tot parcursul săptămânii, s-a încheiat cu pierderi.

Pe bursa din SUA, AI a fost, fără îndoială, cea mai tare temă a săptămânii, sectorul tehnologiei crescând cu peste 5%, iar sectorul comunicațiilor crescând cu peste 1%. Pe de altă parte, sectoarele defensive, cum ar fi produsele de consum de bază și materialele, au rămas în urmă, ambele scăzând cu peste 3%. Acest lucru indică faptul că fondurile au continuat să se îndepărteze de activele defensive și către industrii cu potențial de creștere mai mare.

Săptămâna trecută, datele economice puternice și retorica dură a oficialilor băncii centrale au tras un semnal de alarmă cu privire la așteptările privind rata dobânzii, deoarece oamenii și-au dat seama că inflația va rămâne lipicioasă pentru o perioadă mai lungă. Acest lucru a condus la o creștere continuă a randamentelor trezoreriei americane:

Randamentul Trezoreriei la 30 de ani a atins nivelul cheie de 4%, atingând cel mai ridicat nivel de la finele anului trecut.

Randamentul Trezoreriei pe 10 ani a crescut de la 3,66% la 3,81%, iar randamentul Trezoreriei pe 2 ani a crescut de la 4,24% la 4,57%, ambele atingând cele mai ridicate niveluri din luna martie a acestui an.

Randamentele trezoreriei pe termen scurt, inclusiv ratele la 1 lună și la 3 luni, au înregistrat scăderi ușoare, ceea ce indică îngrijorări reduse ale pieței cu privire la riscurile plafonului datoriei.

În plus, țițeiul american a crescut cu 1,2%, până la 72,67 USD, deoarece țările majore producătoare de petrol au publicat informații contradictorii despre viitoarele ajustări ale aprovizionării.

Prețurile spot ale aurului au înregistrat o ușoară creștere de 0,33%, până la 1.946,69 USD pe uncie. Acest lucru poate fi atribuit răcirii crizei de negociere a plafonului datoriei și pariurilor pieței privind o altă creștere a ratei dobânzii de către Rezerva Federală, care a redus cererea de active sigure, cum ar fi aurul. Creșterea ratelor reale ale dobânzilor a afectat negativ și activele fără dobândă, cum ar fi aurul, care teoretic ar putea exercita o presiune potențială asupra prețului BTC.

Schimbări ale poziției CFTC Futures:

În general, pozițiile lungi nete în acțiunile din SUA (administratori de active + fonduri cu efect de levier) au înregistrat o ușoară creștere săptămâna trecută. Cu toate acestea, a existat o divergență semnificativă între cei trei indici majori. Pozițiile lungi nete din Nasdaq au crescut la cel mai ridicat nivel de la începutul anului 2022, în timp ce pozițiile lungi nete din S&P 500 au scăzut ușor. Pozițiile scurte nete din Russell 2000 s-au redus semnificativ și sunt acum aproape înapoi la un nivel neutru. Aceste schimbări de poziție se aliniază cu tendințele observate pe piața spot.

Pe piața de obligațiuni, pozițiile scurte nete au crescut la maxim record, pozițiile scurte nete crescând pentru scadențele de 2 ani, 5 ani și 10 ani, în timp ce pozițiile scurte nete au scăzut pentru scadența de 30 de ani. Pe piața valutară, pozițiile scurte nete la dolarul american au scăzut ușor, în primul rând datorită unei ușoare reduceri a pozițiilor lungi nete pe euro.

Fluxuri globale de fonduri de acțiuni:

Potrivit datelor EPFR, începând cu săptămâna încheiată pe 24, fondurile de acțiuni globale au continuat să înregistreze ieșiri nete, în valoare de -4 miliarde USD pentru săptămână. Aceasta reprezintă o îmbunătățire față de cele -8 miliarde de dolari din săptămâna precedentă. Fondurile de acțiuni de pe piață dezvoltate au condus ieșirile, fondurile de acțiuni din SUA înregistrând ieșiri pentru a șasea săptămână consecutiv, deși într-un ritm semnificativ mai lent decât săptămâna precedentă. Fondurile de acțiuni din piețele emergente au înregistrat și ieșiri nete.

Negocieri privind plafonul datoriei:

Președintele american Biden și președintele Camerei McCarthy au ajuns la un acord bugetar provizoriu pentru a ridica plafonul datoriei pentru 19 luni până la 18 mai 2025. Deoarece acest acord reprezintă un compromis, orice soluție de compromis este aproape sigur că va pierde opoziția atât din partea extremei stângi, cât și a extremei. corect, așa că accentul pieței s-a mutat pe dacă acordul va fi adoptat în ambele camere ale Congresului în această săptămână.

În prezent, liderii ambelor părți își exprimă încrederea că acordul privind plafonul datoriilor va trece. Proiectul de lege trebuie să asigure 218 voturi în Camera Reprezentanților și 51 de voturi în Senat. Președintele Biden îndeamnă ferm Congresul să adopte imediat acordul privind datoria SUA și nu se așteaptă la nicio situație care ar putea submina acordul. McCarthy susține că 95% dintre parlamentarii din partid sunt „încântați” de acord, dar el recunoaște că proiectul de lege „nu are tot ce își dorește toată lumea, dar într-un guvern divizat, asta este ceea ce ajungem”.

Secretarul Trezoreriei Yellen a actualizat data la care guvernul își va epuiza fondurile până la 5 iunie (cu patru zile mai târziu decât estimarea inițială), îndemnând Congresul să ajungă la un rezultat al negocierilor cât mai curând posibil pentru a evita o neplată a datoriei.

Este de așteptat ca Senatul să voteze proiectul de lege miercuri, iar Camera Reprezentanților să voteze cel mai devreme vineri, deoarece vineri este deja ultima dată așteptată de Departamentul Trezoreriei pentru epuizarea numerarului. Prin urmare, progresul din această săptămână trebuie să fie fără erori. Deși posibilitatea ca evenimentele neașteptate să perturbe adoptarea proiectului de lege este în prezent scăzută, orice apariție neașteptată în timpul procesului de vot care întârzie trecerea proiectului de lege dincolo de data X și săptămâna viitoare va crește incertitudinea pieței.

Date economice cheie de săptămâna trecută:

Cele mai influente date economice publicate săptămâna trecută au fost Indicele prețurilor pentru cheltuielile de consum personal (PCE) și vânzările de bunuri de folosință îndelungată, care au avut un impact semnificativ. Ei au indicat că inflația rămâne încăpățânată, iar economia rămâne rezistentă, crescând și mai mult așteptările privind o majorare a ratelor în iunie.

Indicele PCE din aprilie a crescut cu 0,4% pe o bază lunară, depășind așteptările de 0,3% și creșterea de 0,1% din luna precedentă. Pe o bază de la an la an, a crescut cu 4,4%, depășind, de asemenea, așteptările de 4,3% și cele din luna precedentă de 4,3%. Indicele PCE de bază, care exclude alimentele și energia, a crescut, de asemenea, cu 0,4% pe o bază lunară, depășind așteptările de 0,3% și creșterea de 0,3% din luna precedentă. Pe o bază de la an la an, a crescut cu 4,7%, depășind așteptările de 4,6% și de 4,6% din luna precedentă.

În mod clar, aceste date indică faptul că inflația rămâne persistentă. În ciuda creșterii ratei de 125 de puncte de bază ale Rezervei Federale din decembrie anul trecut, indicele de bază PCE a rămas în jur de 4,7% fără a scădea. Aceste date susțin și mai mult așteptările cu privire la viitoarele creșteri ale ratelor din Rezerva Federală.

De îndată ce datele reale au fost publicate, contractele futures ale ratei dobânzii CME au înregistrat imediat un preț cu o probabilitate de 70% de majorare a ratei la următoarea reuniune a FOMC, comparativ cu doar 17% săptămâna precedentă. Aceasta înseamnă că piața a crezut anterior că va exista o pauză în creșterea ratelor, dar vinerea trecută, așteptările s-au îndreptat către creșterea continuă a ratelor.

Există mai multe date importante în viitor, inclusiv salariile non-agricole din mai și Indicele prețurilor de consum (IPC). Dacă oricare dintre aceste rapoarte arată o performanță puternică, speranța unei pauze a majorărilor ratelor la reuniunile din iunie și iulie se vor diminua. Având în vedere că consumatorii se vor angaja și în călătoriile de vară, acest lucru va stimula și mai mult consumul și va contribui la presiunile inflaționiste.

Pe lângă inflație, datele de vineri au arătat și creșterea veniturilor personale și a consumului. Venitul personal a crescut cu 0,4% lunar, depășind creșterea de 0,3% din luna precedentă. Consumul, pe de altă parte, a crescut cu 0,8% lunar, comparativ cu doar 0,1% luna precedentă. Pe partea de servicii, aceasta a fost condusă de servicii financiare, asigurări și asistență medicală, în timp ce pe partea de bunuri, a fost condusă de mașini noi și produse farmaceutice.

Pe de altă parte, rata de economisire a scăzut din nou, scăzând de la 4,5% la 4,1%, confirmând în continuare încrederea ridicată susținută a consumatorilor în rândul americanilor.

Vorbind despre un consum puternic, raportul bunurilor de folosință îndelungată de vineri a reflectat și el aceeași tendință: vânzările de bunuri de folosință îndelungată în aprilie au crescut cu 1,1% lunar, în timp ce așteptările erau pentru o scădere de 0,8%. Luna martie a cunoscut o creștere revizuită de 0,1% până la 3,3%. Creșterea semnificativă din martie a fost determinată în principal de comenzile mari pentru Boeing, dar dacă excludem avioanele de apărare și echipamentele militare, vânzările de bunuri de folosință îndelungată au scăzut de fapt. Cu toate acestea, datele din aprilie au arătat o revenire solidă. Excluzând aeronavele și tehnologia de apărare, vânzările de bunuri de folosință îndelungată au crescut cu 1,4% pe o bază lunară, semnificativ mai mare decât scăderea cu 0,6% din martie și scăderea cu 0,2% din februarie. Printre cei mai mari contributori, producția a crescut cu 1,7% pe o bază lunară, în timp ce mașinile și echipamentele au crescut cu 1,0%, iar autovehiculele și piese de schimb au înregistrat doar o scădere marginală de 0,1%.

Alte date cheie de săptămâna trecută:

Cifra finală a indicelui de încredere a consumatorilor de la Universitatea din Michigan pentru luna mai a crescut la 59,2, depășind cifra preliminară de 57,7.

Cererile inițiale de șomaj în Statele Unite au fost de 229.000, mai mici decât cele așteptate 245.000, valoarea anterioară fiind revizuită la 225.000. În săptămâna încheiată pe 13 mai, cererile de șomaj continuate s-au situat la 1,794 milioane, sub valoarea așteptată de 1,8 milioane, cu valoarea anterioară la 1,799 milioane.

Rata anualizată de creștere trimestrială a PIB real pentru primul trimestru în Statele Unite a fost revizuită de la 1,1% la 1,3%. Rata de creștere trimestrială anualizată a cheltuielilor de consum personal (PCE) a fost revizuită de la 3,7% la 3,8%, în timp ce rata de creștere trimestrială anualizată a PCE de bază (excluzând alimente și energie) a fost revizuită de la 4,9% la 5%.

PMI-ul Markit Manufacturing preliminar pentru luna mai în Statele Unite a fost de 48,5, sub nivelul așteptat de 50, cu valoarea anterioară la 50,2. PMI pentru servicii a fost de 55,1, mai mare decât cel așteptat de 52,5, cu valoarea anterioară la 53,6. PMI compozit a fost de 54,5, depășind valoarea așteptată de 53, valoarea anterioară fiind de 53,4.

Evenimente cheie în această săptămână:

Luni: Memorial Day în Statele Unite și Spring Bank Holiday în Regatul Unit, bursele închise în ambele țări.

Marți: Indicele de încredere a consumatorilor din SUA pentru luna mai.

Miercuri: Camera Reprezentanților votează plafonul datoriei.

Joi: Raportul ADP privind ocuparea forței de muncă din SUA pentru luna mai.

Vineri: Statele Unite ale Americii non-agricole pentru luna mai (consensul este că piața muncii începe să se răcească), votul Senatului asupra plafonului datoriei.

Rapoartele de câștig din SUA includ HP marți, Salesforce, C3.AI și Chewy miercuri, Dollar General, Macy’s, Bilibili, Lululemon și Dell joi.

Comentariul nostru:

Perioada din iunie până în august este o fereastră de timp crucială, deoarece patru contradicții majore vor deveni foarte evidente (aici, vom discuta doar despre Statele Unite; articolele viitoare vor acoperi subiecte precum politica monetară a Japoniei, inflația în Europa și progresul în China. ).

Contradicția 1: în prezent, piața se așteaptă ca în termen de trei luni de la încheierea unui acord privind plafonul datoriilor, aproximativ 500-700 de miliarde de dolari să fie emise noi obligațiuni de trezorerie americane. Aceasta reprezintă o scurgere negativă de lichiditate care ar trebui, la marjă, să suprime performanța activelor de risc.

Posibilele surse de fonduri pentru absorbția emisiunii de noi obligațiuni de trezorerie includ fondurile de pe piața monetară și contractele de răscumpărare inversă (PRP), precum și o scădere a depozitelor bancare. Dacă acești indicatori arată o scădere, aceasta ar fi văzută ca un semn pozitiv, sugerând că scurgerea de lichidități a fost compensată.

În plus, trebuie remarcat faptul că creșterea plafonului datoriei vine cu prețul reducerii cheltuielilor guvernamentale în următorii doi ani, deși este puțin probabil ca amploarea să modifice semnificativ perspectivele economice.

Contradicția 2: Pe piața de valori, aproape toate giganții din industrie devin mai mari, inclusiv tehnologia, banca, energia, retailul, sănătatea și apărarea, printre altele. Acesta este motivul pentru care vedem indicele S&P ponderat în funcție de capitalizarea pieței în creștere, în timp ce indicele S&P ponderat egal scade. Această tendință a fost deosebit de pronunțată din martie. Întrucât acest raliu este condus de AI ca motor principal, este posibil ca beneficiile pe termen scurt în ceea ce privește eficiența sau performanța să nu se reflecte într-o gamă largă de industrii. Există posibilitatea formării unei bule în sectoarele AI și tehnologie, mai ales având în vedere că raporturile P/E ale companiilor mari de tehnologie sunt deja mai mult decât duble față de cele ale companiilor obișnuite. Piața se confruntă cu întrebarea dacă mai poate justifica investiția în acțiuni cu evaluări din ce în ce mai scumpe.

Contradicția 3:

În ultimele timpuri, a existat o creștere semnificativă a comentariilor solicite din partea oficialilor Fed, însoțite de date economice puternice susținute. Drept urmare, contractele futures pe rata dobânzii pentru a doua jumătate a anului 2023 au scăzut constant. La începutul acestei luni, previziunile pieței indicau o potențială reducere a ratei de aproape 100 de puncte de bază, dar acum este de așteptat să nu existe nicio reducere a ratei (aliniere cu graficul cu puncte al Fed din martie). Această schimbare rapidă a avut loc chiar săptămâna trecută, iar impactul ei continuu poate fi considerat ca încă nerealizat pe deplin.

Contradicția 4:

În ciuda sentimentului optimist de pe piața de valori, a existat încă un flux semnificativ de fonduri în fondurile pieței monetare din SUA săptămâna trecută (+39,9 miliarde USD, cel mai mare din ultimele cinci săptămâni). Acest lucru indică atractivitatea puternică a activelor cu venit fix și sugerează că acest recurs va rămâne stabil în următoarele luni, chiar și pe fondul așteptărilor de reducere a ratei dobânzii.

În concluzie, majoritatea acțiunilor nu au participat la tendința ascendentă, iar tendința actuală este puternic influențată de sectorul tehnologiei, în special de companiile strâns asociate cu tehnologiile AI și cipuri. Dominanța câtorva acțiuni tehnologice cu capitalizare mare poate lăsa piața vulnerabilă, iar orice eșec pentru indici tehnologici majori precum „MAGMA” sau „NYFANG”, cum ar fi câștigurile dezamăgitoare sau modificările reglementărilor din industrie, ar putea avea implicații semnificative pentru întreaga piață. .

Există, de asemenea, posibilitatea ca mai multe acțiuni să urmeze tendința ascendentă a tehnologiei mari, care ar susține piața bull pe termen lung, dar ar necesita date solide despre câștiguri pentru a o susține. Deși AI a redus într-adevăr dependența investitorilor de modificările ratei dobânzii, se poate aștepta ca mai multe companii să încerce să valorifice conceptul AI în lunile următoare. Cu toate acestea, va dura timp pentru a observa ce industrii pot beneficia cu adevărat de AI. Orice creștere a prețului acțiunilor care nu este susținută de performanță sau de dividende crescute sunt vulnerabile.

De exemplu, conform datelor Factset, doar 110 companii din S&P 500 au menționat inteligența artificială în ultimele lor conferințe.

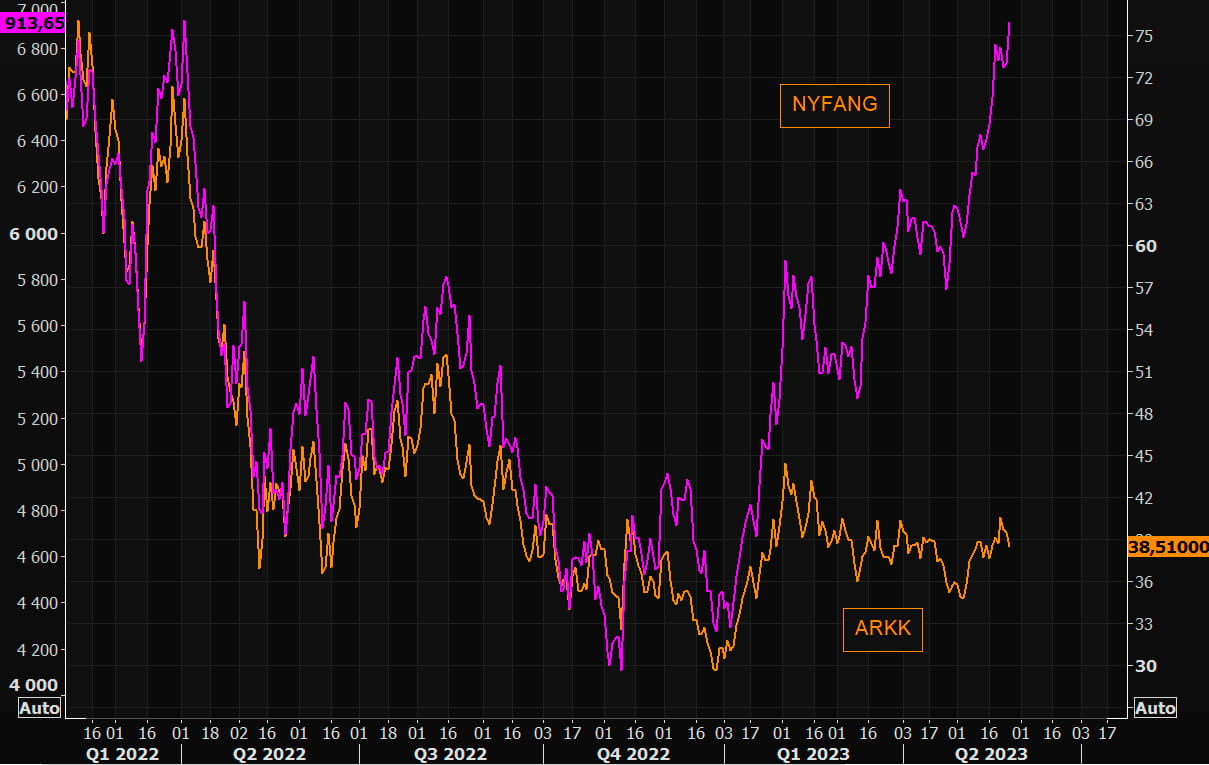

De exemplu, chiar și așa-numitul ARKK axat pe inovație a performat semnificativ NYFANG:

Dezvoltarea domeniului AI pare în prezent că există un număr mare de investitori care nu au participat pe deplin la acesta. Deși companiile afiliate pot avea evaluări ridicate, ele sunt încă departe de a fi într-o situație scandaloasă. Ne așteptăm să asistăm la evoluția țintelor de investiții legate de inteligența artificială, de la costisitoare până la atingerea potențial de niveluri asemănătoare bulelor sau chiar a unor meme în lunile următoare. De exemplu, săptămâna trecută, comunitatea WSB a arătat o entuziasm excepțional față de conceptele AI.

Este posibil ca acest sentiment să se răspândească și pe piața criptomonedelor, deoarece atât criptomonedele, cât și AI sunt ținte cu potențial semnificativ de adoptare. Cu toate acestea, îngrijorările legate de lichiditate și presiunea de reglementare continuă pot limita amploarea câștigurilor lor pe piața criptomonedelor.

site: ldcap.com

mediu: ld-capital.medium.com