Introducere

Când vă gândiți la un bun refugiu, probabil că vă vin în minte metale prețioase precum aurul sau argintul. Sunt investiții la care indivizii se îngrămădesc ca acoperire împotriva tulburărilor de pe piețele tradiționale.

Dezbaterea dacă Bitcoin calcă pe urmele acestor active continuă. În acest articol, ne vom uita la câteva dintre principalele argumente pro și împotriva ca Bitcoin este un depozit de valoare.

Ce este un depozit de valoare?

Un depozit de valoare este un activ care este capabil să păstreze valoarea în timp. Dacă ați cumpărat un bun magazin de valoare astăzi, ați putea fi sigur că valoarea acestuia nu se va deprecia în timp. În viitor, te-ai aștepta ca activul să valorize la fel de mult (dacă nu mai mult).

Când vă gândiți la un astfel de bun „refugiu sigur”, probabil că vă vin în minte aurul sau argintul. Există o serie de motive pentru care acestea au deținut în mod tradițional valoare, pe care le vom aborda în curând.

Aruncă o privire la cele mai recente prețuri Bitcoin (BTC) astăzi.

Ce face un bun depozit de valoare?

Pentru a înțelege ce face un bun depozit de valoare, să explorăm mai întâi ce ar putea face un depozit de valoare slab. Dacă vrem ca ceva să fie păstrat pentru perioade lungi de timp, este de înțeles că trebuie să fie durabil.

Luați în considerare mâncarea. Merele și bananele au o anumită valoare intrinsecă, deoarece oamenii au nevoie de nutriție pentru a trăi. Când alimentele sunt rare, aceste articole ar fi fără îndoială foarte valoroase. Dar asta nu le face un bun depozit de valoare. Vor valora mult mai puțin dacă le păstrați într-un seif timp de câțiva ani, deoarece evident se vor degrada.

Dar ce zici de ceva intrinsec valoros care este și durabil? Să zicem, paste uscate? Este mai bine pe termen lung, dar încă nu există nicio garanție că are valoare. Pastele sunt produse ieftin din resurse ușor disponibile. Oricine poate inunda piața cu mai multe paste, astfel încât pastele în circulație se vor deprecia ca valoare pe măsură ce oferta depășește cererea. Prin urmare, pentru ca ceva să mențină valoarea, trebuie să fie și rar.

Unii consideră că monedele fiduciare (dolari, euro, yeni) sunt o modalitate bună de a stoca bogăția, deoarece își păstrează valoarea pe termen lung. Dar sunt de fapt depozite slabe de valoare, deoarece puterea de cumpărare scade semnificativ pe măsură ce se creează mai multe unități (la fel ca pastele). Ai putea să-ți retragi economiile de o viață și să le ascunzi sub saltea timp de douăzeci de ani, dar nu vor avea aceeași putere de cumpărare atunci când vei decide în cele din urmă să le cheltuiești.

În anul 2000, 100.000 de dolari v-ar putea cumpăra mult mai mult decât poate astăzi. Acest lucru se datorează în principal inflației, care se referă la creșterea prețului bunurilor și serviciilor. În multe cazuri, inflația este cauzată de o ofertă excesivă de monedă fiat din cauza practicii guvernamentale de a tipări mai mulți bani.

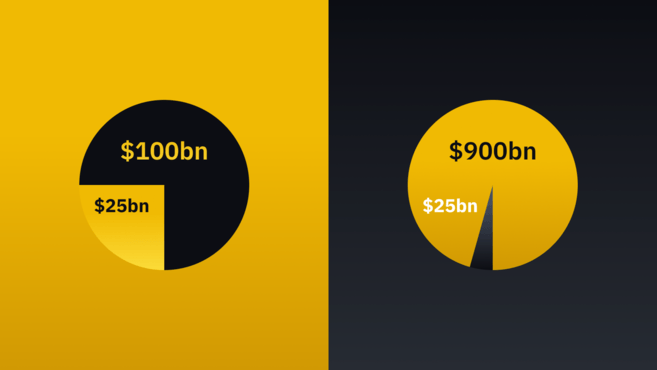

Pentru a exemplifica, să presupunem că dețineți 25% din oferta totală de 100 de miliarde de dolari, deci, 25 de miliarde de dolari. Timpul trece, iar guvernul decide să imprime, de exemplu, încă 800 de miliarde de dolari pentru a stimula economia. Bucata ta din plăcintă a scăzut brusc la ~3%. Există mult mai mulți bani în circulație, așa că este de la sine înțeles că acțiunile dvs. nu dețin atât de multă putere de cumpărare ca înainte.

Pierderea puterii de cumpărare în timp.

La fel ca pastele noastre menționate mai devreme, dolarii nu sunt scumpi de produs. Cele de mai sus se pot întâmpla în câteva zile. Cu un bun depozit de valoare, ar trebui să fie o provocare să inundați piața cu unități noi. Cu alte cuvinte, bucata ta de plăcintă ar trebui să se dilueze foarte încet, dacă este deloc.

Luând ca exemplu aurul, știm că oferta sa este finită. De asemenea, știm că este foarte greu să-mi faci. Deci, chiar dacă cererea de aur crește brusc, nu este o chestiune de a porni o imprimantă pentru a crea mai mult. Trebuie extras din pământ, ca întotdeauna. Deși există un aflux al cererii, oferta nu poate fi crescută material pentru a o satisface.

Cazul pentru Bitcoin ca depozit de valoare

Încă din primele zile ale Bitcoin, susținătorii au susținut că criptomoneda este mai asemănătoare cu „aurul digital” decât cu simpla monedă digitală. În ultimii ani, această narațiune a fost reluată de mulți entuziaști Bitcoin.

Teza de stocare a valorii pentru Bitcoin susține că este unul dintre cele mai solide active cunoscute de om. Susținătorii tezei cred că Bitcoin este cea mai bună modalitate de a stoca bogăția astfel încât să nu fie devalorizată în timp.

Bitcoin este cunoscut pentru volatilitatea sălbatică. Ar putea părea neintuitiv faptul că un activ care își poate pierde 20% din valoarea sa într-o zi este considerat de mulți drept un depozit de valoare. Dar chiar și luând în considerare numeroasele sale scăderi, rămâne cea mai performantă clasă de active până în prezent.

Deci, de ce Bitcoin a fost salutat ca un depozit de valoare?

Deficiență

Poate unul dintre cele mai convingătoare argumente pentru teza stocului de valoare este că Bitcoin are o ofertă finită. După cum vă amintiți din articolul nostru Ce este Bitcoin?, nu vor exista niciodată mai mult de 21 de milioane de bitcoini. Protocolul asigură acest lucru cu o regulă codificată.

Singura modalitate prin care pot fi create monede noi este prin procesul de exploatare, care este oarecum analog cu modul în care este extras aurul. Dar, în loc să foreze Pământul, minerii Bitcoin trebuie să rezolve un puzzle criptografic folosind puterea de calcul. Procedând astfel, le vor câștiga monede noi.

Pe măsură ce timpul trece, recompensa scade din cauza evenimentelor cunoscute sub denumirea de înjumătățiri. Dacă ai ghici că aceasta reduce la jumătate recompensa, ai avea perfectă dreptate. În primele zile ale Bitcoin, sistemul recompensa 50 BTC oricărui miner care producea un bloc valid. În timpul primei înjumătățiri, acest număr a fost redus la 25 BTC. Înjumătățirea ulterioară a redus-o la jumătate la 12,5 BTC, iar următoarea va reduce recompensa minerii la 6,25 bitcoin pe bloc. Acest proces va continua pentru încă 100 de ani, până când fracțiunea finală a unei monede va intra în circulație.

Să modelăm acest lucru în mod similar cu exemplul nostru de monedă fiat de mai devreme. Să presupunem că ați cumpărat 25% din oferta de Bitcoin (adică 5.250.000 de monede) cu mulți ani în urmă. Când ați achiziționat aceste monede, știați că procentul dvs. va rămâne același, deoarece nu există nicio entitate capabilă să adauge mai multe monede în sistem. Nu există nici un guvern aici - ei bine, nu în sensul tradițional (mai multe despre asta în curând). Așadar, dacă ați cumpărat (și ați luat HODL) 25 % din oferta maximă în 2010, încă dețineți 25% din aceasta.

Descentralizare

Este un software open-source, s-ar putea să vă gândiți. Pot copia codul și pot face propria mea versiune cu încă 100 de milioane de monede.

Chiar ai putea sa faci asta. Să presupunem că clonați software-ul, faceți modificările și executați un nod. Totul pare să funcționeze bine. Există o singură problemă: nu există alte noduri la care să se conecteze. Vedeți, de îndată ce ați schimbat parametrii software-ului dvs., membrii rețelei Bitcoin au început să vă ignore. V-ați bifurcat, iar programul pe care îl rulați nu mai este ceea ce este acceptat la nivel global ca Bitcoin.

Ceea ce tocmai ai făcut este echivalent din punct de vedere funcțional cu a face o fotografie a Mona Lisa și a susține că acum există două Mona Lisa. Poți să te convingi că așa este, dar succes în a convinge pe oricine altcineva.

Am spus că există un fel de guvernare în Bitcoin. Guvernul respectiv este format din fiecare utilizator care rulează software-ul. Singurul mod prin care protocolul poate fi schimbat este dacă majoritatea utilizatorilor sunt de acord asupra modificărilor.

Convingerea unei majorități să adauge monede nu ar fi o sarcină ușoară - la urma urmei, le ceri să-și devalorizeze propriile rezerve. Așa cum stau lucrurile astăzi, chiar și caracteristicile aparent nesemnificative au nevoie de ani pentru a ajunge la un consens în întreaga rețea.

Pe măsură ce crește în dimensiune, împingerea schimbărilor va deveni doar mai dificilă. Prin urmare, deținătorii pot avea încredere în mod rezonabil că oferta nu va fi umflată. În timp ce software-ul este creat de om, descentralizarea rețelei înseamnă că Bitcoin acționează mai mult ca o resursă naturală decât ca un cod care poate fi schimbat în mod arbitrar.

Proprietățile banilor buni

Credincioșii în teza de stocare a valorii indică, de asemenea, caracteristicile Bitcoin care îi fac bani buni. Nu este doar o resursă digitală limitată, ci una care împărtășește caracteristici care au fost în mod tradițional adoptate în monede de secole.

Aurul a fost folosit ca bani în toate civilizațiile încă de la începuturile lor. Există o mână de motive pentru aceasta. Am vorbit deja despre durabilitate și lipsă. Acestea pot face active bune, dar nu neapărat forme bune de monedă. Pentru asta, vrei fungibilitate, portabilitate și divizibilitate.

Fungibilitatea

Fungibilitatea înseamnă că unitățile nu se pot distinge. Cu aur, puteți lua oricare două uncii și vor valora la fel. Acest lucru este valabil și pentru lucruri precum stocurile și numerarul. Nu contează ce unitate anume o dețineți – va avea o valoare egală cu orice altă unitate de același fel.

Fungibilitatea Bitcoin este un subiect dificil. Nu ar trebui să conteze ce monedă dețineți. În cele mai multe cazuri, 1 BTC = 1 BTC. Unde se complică este atunci când considerați că fiecare unitate poate fi conectată înapoi la tranzacțiile anterioare. Există cazuri în care companiile pe lista neagră de fonduri despre care cred că au fost implicate în activități criminale, chiar dacă deținătorul le-a primit ulterior.

Ar trebui să conteze? Este greu de înțeles de ce. Când plătiți pentru ceva cu o bancnotă de un dolar, nici dvs., nici comerciantul nu știți unde a fost folosit cu trei tranzacții în urmă. Nu există un concept de istoric al tranzacțiilor – facturile noi nu valorează mai mult decât cele folosite.

În cel mai rău caz, totuși, este posibil ca bitcoinii mai vechi (cu mai multă istorie) să fie vânduți pentru mai puțin decât bitcoinii mai noi. În funcție de cine întrebați, acest scenariu ar putea fi fie cea mai mare amenințare pentru Bitcoin, fie să nu vă faceți griji. Deocamdată, oricum, Bitcoin este fungibil funcțional. Au existat doar incidente izolate de înghețare a monedelor din cauza istoriei suspecte.

Portabilitate

Portabilitatea denotă ușurința de a transporta un bun. 10.000 USD în bancnote de 100 USD? Destul de ușor de mutat. petrol în valoare de 10.000 de dolari? Nu atat de mult.

Moneda bună trebuie să aibă un factor de formă mic. Trebuie să fie ușor de transportat, astfel încât indivizii să se poată plăti reciproc pentru bunuri și servicii.

Aurul a fost în mod tradițional excelent în acest sens. La momentul scrierii acestui articol, o monedă standard de aur are o valoare de aproape 1.500 USD. Este puțin probabil să faceți achiziții în valoare de o uncie plină de aur, așa că valorile mai mici ocupă și mai puțin spațiu.

Bitcoin este de fapt superior metalelor prețioase când vine vorba de transportabilitate. Nici măcar nu are o amprentă fizică. Ai putea stoca bogății în valoare de trilioane de dolari pe un dispozitiv hardware care se potrivește în palma mâinii tale.

Mutarea unui miliard de dolari în aur (peste 20 de tone în prezent) necesită efort și cheltuieli uriașe. Chiar și cu numerar, ar trebui să transportați mai mulți paleți de bancnote de 100 USD. Cu Bitcoin, puteți trimite aceeași sumă oriunde în lume pentru mai puțin de un dolar.

Divizibilitate

O altă calitate vitală a monedei este divizibilitatea acesteia, adică abilitatea de a o împărți în unități mai mici. Cu aur, puteți lua o monedă de o uncie și o puteți tăia la mijloc pentru a produce două unități de jumătate de uncie. S-ar putea să pierzi o primă pentru distrugerea frumosului desen al unui vultur sau al unui bivol de pe el, dar valoarea aurului rămâne aceeași. Vă puteți tăia unitatea de jumătate de uncie din nou și din nou pentru a produce valori mai mici.

Divizibilitatea este un alt domeniu în care Bitcoin excelează. Există doar douăzeci și unu de milioane de monede, dar fiecare este alcătuită din o sută de milioane de unități mai mici (satoshis). Acest lucru oferă utilizatorilor un control mare asupra tranzacțiilor lor, deoarece pot specifica o sumă pentru a trimite până la opt zecimale. Divizibilitatea Bitcoin face, de asemenea, mai ușor pentru micii investitori să cumpere fracțiuni de BTC.

Magazin de valoare, mijloc de schimb și unitate de cont

Sentimentul este împărțit cu privire la rolul actual al Bitcoin. Mulți cred că Bitcoin este pur și simplu o monedă – un instrument pentru a muta fonduri de la punctul A la punctul B. Vom intra în acest lucru în secțiunea următoare, dar acest punct de vedere este contrar ceea ce susțin mulți susținători ai valorii.

Susținătorii SoV susțin că Bitcoin trebuie să treacă prin etape înainte de a deveni moneda supremă. Începe ca un obiect de colecție (probabil unde ne aflăm acum): s-a dovedit a fi funcțional și sigur, dar a fost adoptat doar de o nișă mică. Publicul său principal este format în principal din pasionați și speculatori.

Doar odată ce există o educație mai mare, o infrastructură pentru instituții și mai multă încredere în capacitatea sa de a reține valoarea poate trece la următoarea etapă: depozitul de valoare. Unii cred că a atins deja acest nivel.

În acest moment, Bitcoin nu este cheltuit pe scară largă din cauza legii lui Gresham, care afirmă că banii răi alungă banii buni. Ceea ce înseamnă aceasta este că, atunci când sunt prezentate cu două tipuri de monedă, indivizii vor fi înclinați să o cheltuiască pe cea inferioară și să o tezaurizeze pe cea superioară. Utilizatorii Bitcoin preferă să cheltuiască monede fiat, deoarece au puțină încredere în supraviețuirea lor pe termen lung. Ei dețin (sau HODL) bitcoinii lor, deoarece cred că își vor păstra valoarea.

Dacă rețeaua Bitcoin va continua să crească, mai mulți utilizatori o vor adopta, lichiditatea va crește, iar prețul va deveni mai stabil. Datorită unei stabilități mai puternice, nu va exista un stimulent atât de mare pentru a-l menține în speranța unor câștiguri mai mari în viitor. Așa că ne-am putea aștepta să fie folosit mult mai mult în comerț și plăți zilnice, ca mijloc puternic de schimb.

Utilizarea crescută stabilizează și mai mult prețul. În etapa finală, Bitcoin ar deveni o unitate de cont - ar fi folosit pentru a stabili prețul altor active. Așa cum ați putea prețui un galon de petrol la 4 dolari, o lume în care Bitcoin domnește ca bani v-ar face să-i măsurați valoarea în bitcoini.

Dacă aceste trei etape monetare sunt atinse, susținătorii văd un viitor în care Bitcoin a devenit un nou standard care înlocuiește monedele folosite astăzi.

Cazul împotriva Bitcoin ca depozit de valoare

Argumentele prezentate în secțiunea anterioară pot suna complet logice pentru unii și ca o nebunie pentru alții. Există o mână de critici la adresa ideii de Bitcoin ca „aur digital”, provenind atât de la Bitcoiners, cât și de la scepticii criptomonedei.

Bitcoin ca numerar digital

Mulți se grăbesc să indice cartea albă Bitcoin atunci când apare un dezacord pe această temă. Pentru ei, este evident că Satoshi intenționa ca Bitcoin să fie cheltuit de la început. De fapt, se află chiar în titlul lucrării: Bitcoin: A Peer-to-Peer Electronic Cash System.

Argumentul sugerează că Bitcoin poate fi valoros doar dacă utilizatorii își cheltuiesc monedele. Prin tezaurizarea lor, nu ajutați adopția, ci îi faceți rău. Dacă Bitcoin nu este apreciat pe scară largă ca numerar digital, propunerea sa de bază este condusă nu de utilitate, ci de speculații.

Aceste diferențe ideologice au condus la o bifurcație semnificativă în 2017. Minoritatea Bitcoinerilor dorea un sistem cu blocuri mai mari, ceea ce însemna taxe de tranzacție mai ieftine. Datorită utilizării sporite a rețelei inițiale, costul unei tranzacții ar putea crește dramatic și ar putea prețui mulți utilizatori din tranzacțiile cu valoare mai mică. Dacă există o taxă medie de 10 USD, nu are sens să cheltuiți monede pentru o achiziție de 3 USD.

Rețeaua bifurcată este cunoscută acum ca Bitcoin Cash. Rețeaua inițială și-a lansat propriul upgrade de-a lungul timpului, cunoscut sub numele de SegWit. SegWit a crescut nominal capacitatea blocurilor, dar acesta nu a fost scopul său principal. De asemenea, a pus bazele pentru Lightning Network, care urmărește să faciliteze tranzacțiile cu comisioane mici, împingându-le în afara lanțului.

În practică, însă, rețeaua Lightning este departe de a fi perfectă. Tranzacțiile obișnuite cu Bitcoin sunt considerabil mai ușor de înțeles, în timp ce gestionarea canalelor și a capacității Lightning Network vine cu o curbă de învățare abruptă. Rămâne de văzut dacă poate fi eficientizat sau dacă designul soluției este fundamental prea complex pentru a fi îndepărtat.

Din cauza cererii tot mai mari de spațiu în bloc, tranzacțiile în lanț nu mai sunt la fel de ieftine în perioadele aglomerate. Ca atare, s-ar putea înainta argumentul că necreșterea dimensiunii blocului dăunează utilizării Bitcoin ca monedă.

Fără valoare intrinsecă

Pentru mulți, comparația dintre aur și Bitcoin este absurdă. Istoria aurului este, în esență, istoria civilizației. Metalul prețios a fost o parte critică a societăților de mii de ani. Desigur, și-a pierdut o parte din dominația de la eradicarea etalonului de aur, dar rămâne totuși activul de refugiu prin excelență.

Într-adevăr, pare o exagerare să compari efectele de rețea ale regelui activelor cu un protocol vechi de unsprezece ani. Aurul a fost venerat atât ca simbol de statut, cât și ca metal industrial de milenii.

În schimb, Bitcoin nu are nicio utilitate în afara rețelei sale. Nu îl puteți folosi ca dirijor în electronică și nici nu îl puteți transforma într-un lanț imens strălucitor atunci când decideți să lansați o carieră hip-hop. Poate emula aurul (exploatare minieră, aprovizionare finită etc.), dar asta nu schimbă faptul că este un activ digital.

Într-o anumită măsură, toți banii sunt o credință comună – dolarul are valoare doar pentru că așa spune guvernul, iar societatea o acceptă. Aurul are valoare doar pentru că toată lumea este de acord că o are. Bitcoin nu este diferit, dar cei care îi dau valoare sunt încă un grup mic în marea schemă. Probabil că ați avut multe conversații în viața personală în care ați trebuit să explicați despre ce este vorba, deoarece marea majoritate a oamenilor nu sunt conștienți de asta.

Volatilitate și corelație

Cei care au intrat devreme în Bitcoin s-au bucurat cu siguranță de creșterea bogăției lor cu ordine de mărime. Pentru ei, are într-adevăr valoare stocată – și apoi ceva. Dar cei care și-au cumpărat primele monede la maximul istoric nu au o astfel de experiență. Mulți au avut pierderi mari vânzând în orice moment ulterior.

Bitcoin este incredibil de volatil, iar piețele sale sunt imprevizibile. Metalele precum aurul și argintul au fluctuații nesemnificative în comparație. Puteți susține că este prea devreme și că prețul se va stabiliza în cele din urmă. Dar asta, în sine, ar putea indica faptul că Bitcoin nu este în prezent un depozit de valoare.

Există și relația Bitcoin cu piețele tradiționale de luat în considerare. De la înființarea Bitcoin, aceștia au fost pe un trend ascendent constant. Criptomoneda nu a fost cu adevărat testată ca un bun refugiu dacă toate celelalte clase de active merg bine. Entuziaștii Bitcoin s-ar putea referi la el ca fiind „necorelat” cu alte active, dar pur și simplu nu există nicio modalitate de a ști asta până când alte active vor suferi, în timp ce Bitcoin rămâne constant.

Tulip Mania și Beanie Babies

Nu ar fi o critică adecvată a depozitului de proprietăți de valoare al Bitcoin dacă nu am aduce în discuție comparațiile cu Tulip Mania și Beanie Babies. Acestea sunt analogii slabe în cel mai bun caz, dar servesc la ilustrarea pericolelor unei bule de spargere.

În ambele cazuri, investitorii s-au înghesuit să cumpere articole pe care le-au perceput a fi rare, în speranța de a le revinde pentru profit. În sine, articolele nu erau atât de valoroase – erau relativ ușor de produs. Bala a apărut când investitorii și-au dat seama că își supraevaluau investițiile în mod masiv, iar piețele pentru lalele și Beanie babies s-au prăbușit ulterior.

Din nou, acestea sunt analogii slabe. Valoarea Bitcoin provine din credința utilizatorilor în el, dar, spre deosebire de lalele, nu se poate cultiva mai mult pentru a satisface cererea. Acestea fiind spuse, nimic nu garantează că investitorii nu vor vedea Bitcoin ca fiind supraevaluat în viitor, provocând explozia propriei sale bule.

Gânduri de închidere

Bitcoin împărtășește cu siguranță majoritatea caracteristicilor unui depozit de valoare precum aurul. Numărul de unități este finit, rețeaua este suficient de descentralizată pentru a oferi securitate deținătorilor și poate fi folosită pentru a păstra și a transfera valoare.

În cele din urmă, trebuie să-și dovedească în continuare valoarea ca activ refugiu - este prea devreme pentru a spune cu siguranță. Lucrurile ar putea merge în ambele sensuri – lumea poate fugi către Bitcoin în vremuri de criză economică sau ar putea continua să fie folosit doar de un grup minoritar.

Timpul va spune.