Wstęp

Kiedy myślisz o aktywach stanowiących bezpieczną przystań, prawdopodobnie przychodzą Ci na myśl metale szlachetne, takie jak złoto lub srebro. Są to inwestycje, po które chętnie sięgają ludzie, chcąc zabezpieczyć się przed zawirowaniami na tradycyjnych rynkach.

Debata na temat tego, czy Bitcoin pójdzie w ślady tych aktywów, trwa. W tym artykule przyjrzymy się niektórym głównym argumentom za i przeciw Bitcoinowi jako nośnikowi wartości.

Co to jest magazyn wartości?

Magazyn wartości to zasób, który jest w stanie zachować wartość w czasie. Jeśli dzisiaj kupiłeś dobry, wartościowy obiekt, możesz być całkiem pewien, że jego wartość nie spadnie z biegiem czasu. W przyszłości można by oczekiwać, że dany składnik aktywów będzie wart tyle samo (jeśli nie więcej).

Kiedy myślisz o takich aktywach typu „bezpieczna przystań”, prawdopodobnie przychodzi Ci na myśl złoto lub srebro. Istnieje kilka powodów, dla których tradycyjnie mają one wartość, o czym wkrótce porozmawiamy.

Już dziś rzuć okiem na najnowsze ceny Bitcoina (BTC).

Co sprawia, że jest to dobry magazyn wartości?

Aby zrozumieć, co składa się na dobry magazyn wartości, przyjrzyjmy się najpierw, co może stanowić słaby magazyn wartości. Jeśli chcemy, żeby coś przetrwało długi czas, oczywiste jest, że musi być trwałe.

Weź pod uwagę jedzenie. Jabłka i banany mają pewną wartość samą w sobie, ponieważ ludzie potrzebują pożywienia, aby żyć. Kiedy brakuje żywności, przedmioty te niewątpliwie są bardzo cenne. Ale to nie czyni ich dobrym magazynem wartości. Będą warte znacznie mniej, jeśli będziesz je przechowywać w sejfie przez kilka lat, ponieważ w oczywisty sposób ulegną degradacji.

Ale co z czymś samoistnie cennym, co jest również trwałe? Powiedz, suchy makaron? Tak jest lepiej na dłuższą metę, ale nadal nie ma gwarancji, że będzie to miało wartość. Makarony są tanie i produkowane z łatwo dostępnych surowców. Każdy może zalać rynek większą ilością makaronu, przez co makaron w obiegu straci na wartości, ponieważ podaż przewyższa popyt. Dlatego, aby coś zachowało wartość, musi być również rzadkie.

Niektórzy uważają, że waluty fiducjarne (dolar, euro, jen) to dobry sposób na przechowywanie bogactwa, ponieważ zachowują wartość w dłuższej perspektywie. Ale w rzeczywistości są to kiepskie magazyny wartości, ponieważ siła nabywcza znacznie spada w miarę tworzenia większej liczby jednostek (podobnie jak makaron). Możesz wycofać oszczędności swojego życia i schować je pod materacem na dwadzieścia lat, ale nie będą miały takiej samej siły nabywczej, kiedy w końcu zdecydujesz się je wydać.

W roku 2000 za 100 000 dolarów można było kupić znacznie więcej niż dzisiaj. Dzieje się tak głównie na skutek inflacji, która odnosi się do wzrostu cen towarów i usług. W wielu przypadkach inflacja jest spowodowana nadmierną podażą waluty fiducjarnej wynikającą z praktyki rządu polegającej na drukowaniu większej ilości pieniędzy.

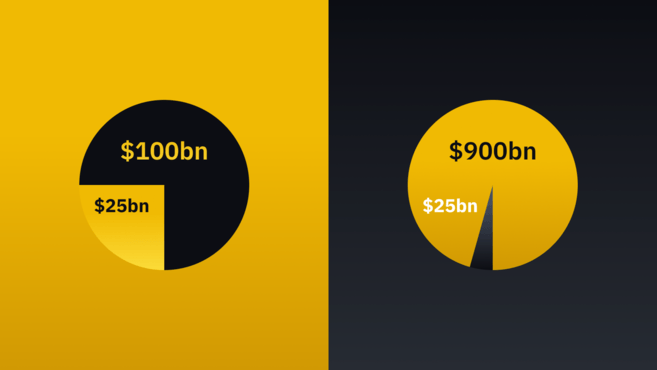

Aby to zilustrować, załóżmy, że posiadasz 25% całkowitej podaży wynoszącej 100 miliardów dolarów – czyli 25 miliardów dolarów. Czas płynie, a rząd postanawia dodrukować np. dodatkowe 800 miliardów dolarów na pobudzenie gospodarki. Twój kawałek tortu nagle spadł do ~3%. W obiegu jest o wiele więcej pieniędzy, więc jest oczywiste, że Twój udział nie ma tak dużej siły nabywczej jak kiedyś.

Utrata siły nabywczej w czasie.

Podobnie jak nasz makaron wspomniany wcześniej, dolary nie są drogie w produkcji. Powyższe może nastąpić w ciągu kilku dni. Mając dobry magazyn wartości, zalanie rynku nowymi jednostkami powinno być trudne. Innymi słowy, twój kawałek ciasta powinien rozcieńczać się bardzo powoli, jeśli w ogóle.

Biorąc za przykład złoto, wiemy, że jego podaż jest skończona. Wiemy też, że wydobywanie jest bardzo trudne. Zatem nawet jeśli popyt na złoto nagle wzrośnie, nie wystarczy odpalić drukarkę, aby stworzyć więcej. Jak zawsze trzeba go wydobyć z ziemi. Chociaż istnieje napływ popytu, nie można znacząco zwiększyć podaży, aby go zaspokoić.

Sprawa Bitcoina jako magazynu wartości

Od początków istnienia Bitcoina zwolennicy Bitcoina argumentowali, że kryptowaluta jest bardziej podobna do „cyfrowego złota” niż do zwykłej waluty cyfrowej. W ostatnich latach tę narrację powtarzało wielu entuzjastów Bitcoina.

Teza dotycząca przechowywania wartości dla Bitcoina dowodzi, że jest to jeden z najsolidniejszych aktywów znanych człowiekowi. Zwolennicy tej tezy uważają, że Bitcoin to najlepszy sposób przechowywania bogactwa w taki sposób, aby nie uległ on dewaluacji w czasie.

Bitcoin znany jest z dużej zmienności. Może wydawać się nieintuicyjne, że aktywa, które mogą stracić 20% swojej wartości w ciągu jednego dnia, są przez wielu uważane za nośnik wartości. Jednak nawet biorąc pod uwagę liczne spadki, pozostaje ona jak dotąd najskuteczniejszą klasą aktywów.

Dlaczego więc Bitcoin został okrzyknięty magazynem wartości?

Niedostatek

Być może jednym z najbardziej przekonujących argumentów na rzecz tezy o przechowywaniu wartości jest to, że Bitcoin ma skończoną podaż. Jak być może pamiętasz z naszego artykułu Co to jest Bitcoin?, nigdy nie będzie więcej niż 21 milionów bitcoinów. Protokół zapewnia to za pomocą zakodowanej na stałe reguły.

Jedynym sposobem na utworzenie nowych monet jest proces wydobycia, który jest w pewnym stopniu analogiczny do wydobywania złota. Zamiast jednak wiercić w Ziemi, górnicy Bitcoinów muszą rozgryźć kryptograficzną łamigłówkę, korzystając z mocy obliczeniowej. Dzięki temu zyskają nowe monety.

W miarę upływu czasu nagroda maleje ze względu na zdarzenia zwane halvingami. Jeśli zgadłeś, że to zmniejsza nagrodę o połowę, miałbyś absolutną rację. Na początku istnienia Bitcoina system nagradzał 50 BTC każdego górnika, który wyprodukował prawidłowy blok. Podczas pierwszego halvingu liczba ta została zmniejszona do 25 BTC. Kolejny halving obniży go o połowę do 12,5 BTC, a następny obniży nagrodę górników do 6,25 bitcoinów za blok. Proces ten będzie trwał przez kolejne ponad 100 lat, aż ostatnia część monety wejdzie do obiegu.

Zamodelujmy to podobnie do naszego wcześniejszego przykładu waluty fiducjarnej. Załóżmy, że wiele lat temu kupiłeś 25% podaży Bitcoinów (tj. 5 250 000 monet). Kiedy nabyłeś te monety, wiedziałeś, że Twój procent pozostanie taki sam, ponieważ nie ma podmiotu, który byłby w stanie dodać więcej monet do systemu. Nie ma tu rządu – cóż, nie w tradycyjnym tego słowa znaczeniu (więcej o tym wkrótce). Jeśli więc kupiłeś (i hodlowałeś) 25% maksymalnej podaży w 2010 r., dzisiaj nadal posiadasz 25%.

Decentralizacja

Być może myślisz, że to oprogramowanie typu open source. Mogę skopiować kod i stworzyć własną wersję z dodatkowymi 100 milionami monet.

Rzeczywiście mógłbyś to zrobić. Załóżmy, że klonujesz oprogramowanie, wprowadzasz zmiany i uruchamiasz węzeł. Wszystko wydaje się działać dobrze. Jest tylko jeden problem: nie ma innych węzłów, z którymi można się połączyć. Widzisz, gdy tylko zmieniłeś parametry swojego oprogramowania, członkowie sieci Bitcoin zaczęli Cię ignorować. Doszło do rozwidlenia i program, z którego korzystasz, nie jest już powszechnie akceptowanym programem Bitcoin.

To, co właśnie zrobiłeś, jest funkcjonalnie równoznaczne z zrobieniem zdjęcia Mona Lisy i stwierdzeniem, że są teraz dwie Mona Lisy. Możesz sam siebie przekonać, że tak właśnie jest, ale życzę powodzenia w przekonywaniu kogokolwiek innego.

Powiedzieliśmy, że w Bitcoinie istnieje coś w rodzaju rządu. Rząd ten składa się z każdego użytkownika obsługującego oprogramowanie. Jedynym sposobem zmiany protokołu jest zgoda większości użytkowników na zmiany.

Przekonanie większości do dodania monet nie byłoby łatwym zadaniem – w końcu prosisz ją o obniżenie wartości ich własnych zasobów. W obecnym stanie nawet pozornie nieistotne funkcje wymagają lat, aby osiągnąć konsensus w całej sieci.

W miarę jak rośnie, wprowadzanie zmian będzie coraz trudniejsze. Posiadacze mogą zatem mieć wystarczającą pewność, że podaż nie ulegnie zawyżeniu. Chociaż oprogramowanie zostało stworzone przez człowieka, decentralizacja sieci oznacza, że Bitcoin działa bardziej jak zasób naturalny niż kod, który można dowolnie zmieniać.

Właściwości dobrego pieniądza

Zwolennicy tezy o sklepie wartości wskazują również na cechy Bitcoina, które sprawiają, że jest to dobry pieniądz. To nie tylko rzadki zasób cyfrowy, ale taki, który ma cechy tradycyjnie stosowane w walutach od wieków.

Złoto było używane jako pieniądz we wszystkich cywilizacjach od ich powstania. Jest ku temu kilka powodów. Mówiliśmy już o trwałości i rzadkości. Mogą one stanowić dobre aktywa, ale niekoniecznie dobre formy waluty. W tym celu potrzebujesz zamienności, przenośności i podzielności.

Zamienność

Zamienność oznacza, że jednostki są nierozróżnialne. Jeśli chodzi o złoto, możesz wziąć dowolne dwie uncje i będą one warte tyle samo. Dotyczy to również takich rzeczy jak akcje i gotówka. Nie ma znaczenia, którą konkretną jednostkę trzymasz – będzie ona miała taką samą wartość jak każda inna jednostka tego samego rodzaju.

Zamienność Bitcoina to trudny temat. Tak naprawdę nie powinno mieć znaczenia, jaką monetę trzymasz. W większości przypadków 1 BTC = 1 BTC. Sprawa się komplikuje, gdy weźmie się pod uwagę, że każdą jednostkę można powiązać z poprzednimi transakcjami. Zdarzają się przypadki, gdy firmy umieszczają na czarnej liście środki, które według nich były zaangażowane w działalność przestępczą, nawet jeśli ich posiadacz otrzymał je później.

Czy to powinno mieć znaczenie? Trudno zrozumieć dlaczego. Kiedy płacisz za coś banknotem dolarowym, ani Ty, ani sprzedawca nie wiecie, gdzie został on użyty trzy transakcje temu. Nie ma pojęcia historii transakcji – nowe rachunki nie są warte więcej niż używane.

Jednak w najgorszym przypadku możliwe jest, że starsze bitcoiny (z dłuższą historią) będą sprzedawane za mniej niż nowsze bitcoiny. W zależności od tego, kogo spytasz, ten scenariusz może być albo największym zagrożeniem dla Bitcoina, albo nie czymś, czym należy się martwić. Tak czy inaczej, na razie Bitcoin jest funkcjonalnie wymienny. Odnotowano jedynie pojedyncze przypadki zamrożenia monet ze względu na podejrzaną historię.

Ruchliwość

Przenośność oznacza łatwość transportu zasobu. 10 000 dolarów w banknotach 100-dolarowych? Wystarczająco łatwe do poruszania się. Ropa za 10 000 dolarów? Nie tak bardzo.

Dobra waluta musi mieć niewielką obudowę. Musi być łatwy do przenoszenia, aby poszczególne osoby mogły płacić sobie nawzajem za towary i usługi.

Złoto tradycyjnie sprawdza się pod tym względem znakomicie. W chwili pisania tego tekstu standardowa złota moneta ma wartość prawie 1500 dolarów. Jest mało prawdopodobne, że dokonasz zakupów wartych całą uncję złota, więc mniejsze nominały zajmują jeszcze mniej miejsca.

Bitcoin jest rzeczywiście lepszy od metali szlachetnych, jeśli chodzi o możliwość transportu. Nie ma nawet fizycznego śladu. Możesz przechowywać majątek wart biliony dolarów na urządzeniu, które mieści się w dłoni.

Przewóz złota o wartości miliarda dolarów (obecnie ponad 20 ton) wymaga ogromnego wysiłku i wydatków. Nawet mając gotówkę, będziesz musiał nosić kilka palet banknotów 100-dolarowych. Dzięki Bitcoinowi możesz wysłać tę samą kwotę w dowolne miejsce na świecie za mniej niż dolara.

Podzielność

Kolejną istotną cechą waluty jest jej podzielność – czyli możliwość dzielenia jej na mniejsze jednostki. Używając złota, możesz wziąć jednouncjową monetę i przeciąć ją na pół, aby uzyskać dwie półuncjowe jednostki. Możesz stracić premię za zniszczenie ładnego rysunku orła lub bawoła, ale wartość złota pozostaje taka sama. Możesz wielokrotnie wycinać jednostkę pół uncji, aby uzyskać mniejsze nominały.

Podzielność to kolejny obszar, w którym Bitcoin przoduje. Monet jest tylko dwadzieścia jeden milionów, ale każda składa się ze stu milionów mniejszych jednostek (satoshi). Daje to użytkownikom dużą kontrolę nad swoimi transakcjami, ponieważ mogą określić kwotę do wysłania z dokładnością do ośmiu miejsc po przecinku. Podzielność Bitcoina ułatwia także małym inwestorom kupowanie ułamków BTC.

Przechowywanie wartości, środek wymiany i jednostka rozliczeniowa

Nastroje są podzielone co do obecnej roli Bitcoina. Wielu wierzy, że Bitcoin to po prostu waluta – narzędzie do przenoszenia środków z punktu A do punktu B. Zajmiemy się tym w następnej sekcji, ale ten pogląd jest sprzeczny z tym, czego broni wielu zwolenników przechowywania wartości.

Zwolennicy SoV argumentują, że Bitcoin musi przejść etapy, zanim stanie się ostateczną walutą. Zaczyna się jako przedmiot kolekcjonerski (prawdopodobnie w miejscu, w którym jesteśmy teraz): okazał się funkcjonalny i bezpieczny, ale został przyjęty tylko w małej niszy. Jej główną grupą odbiorców są głównie hobbyści i spekulanci.

Tylko wtedy, gdy będzie lepsza edukacja, infrastruktura dla instytucji i większe zaufanie co do jej zdolności do utrzymania wartości, będzie można przejść do następnego etapu: przechowywania wartości. Niektórzy uważają, że ten poziom już osiągnął.

W tym momencie Bitcoin nie jest szeroko wydawany ze względu na prawo Greshama, które stanowi, że złe pieniądze wypierają dobre pieniądze. Oznacza to, że mając do dyspozycji dwa rodzaje waluty, ludzie będą skłonni wydawać tę gorszą i gromadzić lepszą. Użytkownicy Bitcoina wolą wydawać waluty fiducjarne, ponieważ nie wierzą w ich długoterminowe przetrwanie. Trzymają (lub HODL) swoje bitcoiny, ponieważ wierzą, że zachowają wartość.

Jeśli sieć Bitcoin będzie się nadal rozwijać, przyjmie ją więcej użytkowników, wzrośnie płynność, a cena stanie się bardziej stabilna. Ze względu na większą stabilność nie będzie tak dużej zachęty do utrzymywania tej waluty w nadziei na wyższe zyski w przyszłości. Można się więc spodziewać, że będzie on znacznie częściej wykorzystywany w handlu i codziennych płatnościach, jako silny środek wymiany.

Zwiększone zużycie dodatkowo stabilizuje cenę. W końcowym etapie Bitcoin stałby się jednostką rozliczeniową – służyłby do wyceny innych aktywów. Tak jak galon ropy można wycenić na 4 dolary, tak w świecie, w którym Bitcoin króluje jako pieniądz, jego wartość będzie mierzona w bitcoinach.

Jeśli te trzy monetarne kamienie milowe zostaną osiągnięte, zwolennicy kryptowaluty widzą przyszłość, w której Bitcoin stanie się nowym standardem wypierającym obecnie używane waluty.

Sprawa przeciwko Bitcoinowi jako magazynowi wartości

Argumenty przedstawione w poprzedniej sekcji mogą dla niektórych wydawać się całkowicie logiczne, a dla innych szaleństwem. Istnieje kilka krytycznych uwag dotyczących koncepcji Bitcoina jako „cyfrowego złota”, pochodzących zarówno ze strony Bitcoinerów, jak i sceptyków kryptowalut.

Bitcoin jako cyfrowa gotówka

Wiele osób szybko wskazuje na białą księgę Bitcoin, gdy pojawia się spór na ten temat. Dla nich jest oczywiste, że Satoshi od samego początku zamierzał wydawać Bitcoiny. Tak naprawdę jest to zawarte w samym tytule artykułu: Bitcoin: elektroniczny system kasowy typu peer-to-peer.

Argument sugeruje, że Bitcoin może być wartościowy tylko wtedy, gdy użytkownicy wydają swoje monety. Gromadząc je, nie pomagasz w adopcji – szkodzisz jej. Jeśli Bitcoin nie jest powszechnie doceniany jako cyfrowa gotówka, jego podstawową propozycją nie jest motywacja użyteczności, ale spekulacja.

Te różnice ideologiczne doprowadziły do znacznego rozwidlenia w 2017 r. Mniejszość użytkowników Bitcoina chciała systemu z większymi blokami, co oznaczało tańsze opłaty transakcyjne. Ze względu na zwiększone wykorzystanie oryginalnej sieci koszt transakcji może drastycznie wzrosnąć, a wielu użytkowników będzie kosztować transakcje o niższej wartości. Jeśli średnia opłata wynosi 10 USD, wydawanie monet na zakup za 3 USD nie ma sensu.

Rozwidlona sieć znana jest obecnie jako Bitcoin Cash. W tym czasie oryginalna sieć wprowadziła własną aktualizację znaną jako SegWit. SegWit nominalnie zwiększył pojemność bloków, ale nie to było jego głównym celem. Położyło także podwaliny pod sieć Lightning Network, która ma na celu ułatwianie transakcji o niskich opłatach poprzez wypychanie ich poza łańcuch.

W praktyce jednak Lightning Network jest daleki od doskonałości. Regularne transakcje Bitcoin są znacznie łatwiejsze do zrozumienia, podczas gdy zarządzanie kanałami i przepustowością Lightning Network wymaga stromej nauki. Czas pokaże, czy da się to usprawnić, czy też projekt rozwiązania jest zasadniczo zbyt skomplikowany, aby go abstrahować.

Ze względu na rosnące zapotrzebowanie na przestrzeń blokową transakcje w łańcuchu nie są już tak tanie w godzinach szczytu. W związku z tym można wysunąć argument, że brak zwiększenia rozmiaru bloku szkodzi użyteczności Bitcoina jako waluty.

Żadnej wartości wewnętrznej

Dla wielu porównanie złota i Bitcoina jest absurdalne. Historia złota jest w istocie historią cywilizacji. Metale szlachetne odgrywają kluczową rolę w społeczeństwach od tysięcy lat. Trzeba przyznać, że stracił część swojej dominacji od czasu wykorzenienia standardu złota, niemniej jednak pozostaje kwintesencją bezpiecznego aktywa.

Rzeczywiście, porównywanie efektów sieciowych króla aktywów z protokołem sprzed jedenastu lat wydaje się dużym nadużyciem. Złoto od tysiącleci jest szanowane zarówno jako symbol statusu, jak i metal przemysłowy.

Natomiast Bitcoin nie ma zastosowania poza swoją siecią. Nie można go używać jako przewodnika w elektronice ani nie można z niego zrobić masywnego, błyszczącego łańcucha, gdy zdecydujesz się rozpocząć karierę hiphopową. Może imitować złoto (wydobycie, skończona podaż itp.), ale nie zmienia to faktu, że jest to zasób cyfrowy.

Do pewnego stopnia panuje powszechne przekonanie, że dolar ma wartość tylko dlatego, że tak twierdzi rząd, a społeczeństwo to akceptuje. Złoto ma wartość tylko dlatego, że wszyscy się z tym zgadzają. Bitcoin nie jest inny, ale ci, którzy nadają mu wartość, nadal stanowią niewielką grupę w wielkim schemacie. Prawdopodobnie odbyłeś wiele rozmów w swoim życiu osobistym, podczas których musiałeś wyjaśniać, co to jest, ponieważ zdecydowana większość ludzi nie jest tego świadoma.

Zmienność i korelacja

Ci, którzy wcześnie dostali się do Bitcoina, z pewnością cieszyli się, że ich bogactwo rosło o rzędy wielkości. Dla nich rzeczywiście ma to wartość przechowywaną – i to trochę. Jednak ci, którzy kupili swoje pierwsze monety na najwyższym poziomie w historii, nie mają takiego doświadczenia. Wielu poniosło duże straty, sprzedając w dowolnym momencie później.

Bitcoin jest niezwykle zmienny, a jego rynki są nieprzewidywalne. Metale takie jak złoto i srebro wykazują w porównaniu z nimi nieznaczne wahania. Można argumentować, że jest za wcześnie i że cena w końcu się ustabilizuje. Ale to samo w sobie może wskazywać, że Bitcoin nie jest obecnie nośnikiem wartości.

Należy również wziąć pod uwagę związek Bitcoina z tradycyjnymi rynkami. Od momentu powstania Bitcoin znajduje się w stałym trendzie wzrostowym. Kryptowaluta nie została tak naprawdę przetestowana jako aktywo bezpiecznej przystani, jeśli wszystkie inne klasy aktywów również mają się dobrze. Entuzjaści Bitcoina mogą nazywać go „nieskorelowanym” z innymi aktywami, ale nie można się tego dowiedzieć, dopóki inne aktywa nie ucierpią, podczas gdy Bitcoin pozostanie stabilny.

Tulip Mania i Beanie Babies

Nie byłaby to właściwa krytyka właściwości Bitcoina, które przechowują wartość, gdybyśmy nie przywołali porównań do Tulip Mania i Beanie Babies. W najlepszym przypadku są to słabe analogie, ale służą zilustrowaniu niebezpieczeństw związanych z pęknięciem bańki.

W obu przypadkach inwestorzy gromadzili się, aby kupować przedmioty, które uważali za rzadkie, w nadziei, że odsprzedają je z zyskiem. Przedmioty te same w sobie nie były zbyt cenne – można je było stosunkowo łatwo wyprodukować. Bańka pękła, gdy inwestorzy zdali sobie sprawę, że ogromnie zawyżają wartość swoich inwestycji, w wyniku czego rynki tulipanów i czapek dziecięcych załamały się.

Powtórzę: są to słabe analogie. Wartość bitcoina wynika z wiary użytkowników w niego, ale w przeciwieństwie do tulipanów nie można uprawiać więcej, aby zaspokoić popyt. To powiedziawszy, nic nie gwarantuje, że inwestorzy nie uznają Bitcoina za przewartościowany w przyszłości, co spowoduje pęknięcie własnej bańki.

Zamykanie myśli

Bitcoin z pewnością ma większość cech magazynu wartości, takiego jak złoto. Liczba jednostek jest skończona, sieć jest na tyle zdecentralizowana, aby zapewnić posiadaczom bezpieczeństwo, i można ją wykorzystywać do przechowywania i przekazywania wartości.

Ostatecznie musi jeszcze udowodnić swoją wartość jako bezpieczny aktyw – jest za wcześnie, aby powiedzieć to na pewno. Sprawy mogą toczyć się w obie strony – świat może uciec do Bitcoina w czasach zawirowań gospodarczych lub może on nadal być używany tylko przez grupę mniejszościową.

Czas pokaże.