TL;DR

ビットコインは、2009 年に誕生して以来、価格が 5 回も急上昇しています。これまでに、この暗号通貨は史上最高値である約 64,000 米ドルを記録し、主流の採用が増えています。その道のりは不安定で、政治、経済、規制の出来事にしばしば反応しています。

ビットコインは、平均して年間200%の成長を遂げています。2021年8月現在、ビットコインの時価総額は約7100億ドルで、暗号通貨市場の優位性は50%弱です。

2014 年の Mt. Gox 取引所のハッキングや 2020 年の株式市場の暴落などの出来事は、短期および中期の価格動向を説明することができます。長期的には、テクニカル分析、ファンダメンタル分析、感情分析を使用するモデルを調べることで、マクロ的な視点を得ることができます。

テクニカル分析では、ビットコインの対数成長曲線とハイパーウェーブ理論という 2 つの興味深いモデルがあります。ハイパーウェーブ理論は、価格と投資家の感情を周期的に結び付けます。ファンダメンタル分析では、ストック トゥ フロー モデルとメトカーフ モデルがビットコインの価格をかなり正確に追跡します。最終的には、これらすべての手法を組み合わせて、バランスの取れた見解を得ることができます。

導入

ビットコイン (BTC) は、2009 年以来、その価値の大幅な上昇で世界中の注目を集めています。しかし、すべてが強気相場と上昇だったわけではありません。ビットコインは、下落や弱気相場も経験しています。そのボラティリティにもかかわらず、この暗号通貨はこれまでのところ、すべての従来の資産を上回るパフォーマンスを示しています。ビットコインの価格履歴は複数の要因の組み合わせで構成されており、さまざまな手法と視点でそれらを研究することができます。

ビットコインの価格履歴を分析する方法

データに入る前に、ビットコインの価格履歴を分析する方法を見てみましょう。分析方法には、テクニカル分析、ファンダメンタル分析、感情分析の 3 種類があります。それぞれに長所と短所がありますが、組み合わせることでより明確なイメージを形成できます。

1. テクニカル分析 (TA): 過去の価格と取引量データを使用して、将来の市場動向を予測します。たとえば、過去 50 日間の価格を平均化して、50 日間の単純移動平均 (SMA) を作成できます。資産の価格チャートに SMA をプロットすることで、SMA から推論を行うことができます。たとえば、ビットコインが数週間にわたって 50 日間の SMA を下回って取引されていたが、その後それを突破したとします。この動きは、回復の兆候と見なすことができます。

2. ファンダメンタル分析 (FA): プロジェクトまたは暗号通貨の基本的な本質的価値を表すデータの使用。このタイプの調査は、資産の実際の価値を確立するために外部要因と内部要因に焦点を当てます。たとえば、ビットコインの毎日の取引を調べて、ネットワークの人気度を測定できます。この数値が時間の経過とともに上昇する場合、プロジェクトに価値があることを示唆している可能性があり、価格が上昇する可能性があります。

3. 感情分析 (SA): 市場感情を利用して価格変動を予測します。市場感情には、資産に対する投資家の感情や気分が含まれます。通常、これらは強気感情と弱気感情に分類できます。たとえば、ビットコインの購入に関する Google 検索のトレンドが大幅に増加している場合は、市場感情がプラスである可能性があります。

初期のビットコイン取引に影響を与えた要因は何ですか?

次に、取引と価格に影響を与える要因を探ります。これらは、ビットコインが誕生して以来、時間とともに変化してきました。2009 年当時、ビットコインは流動性の低い極めてニッチな資産でした。ビットコインを分散型通貨として価値を認める BitcoinTalk やその他のフォーラムのユーザー間で、店頭取引 (OTC) で取引が行われていました。今日見られる投機は、それほど大きな役割を果たしていませんでした。

サトシ・ナカモトは2009年1月3日に最初のブロックを採掘し、50ビットコインの報酬を得ました。彼はその9日後に10BTCをハル・フィニーに送り、史上初のビットコイン取引を行いました。2010年5月22日、ビットコインの価格はまだ0.01ドル未満でした。その日には、ラズロ・ハニエツがピザ2枚を10,000BTCで購入した初の商用ビットコイン取引も行われました。当時、Bitcointalkフォーラムのユーザーは、この購入を目新しいものと見なしていました。この取引は、バイナンスVisaカードで簡単に日用品を購入できる現在の使用法とは対照的です。

ビットコインの価格と人気が上昇するにつれ、規制されていない小規模な業界が取引やトレードの促進にますます関与するようになりました。これには暗号通貨取引所やディープ ウェブ市場が含まれます。これらの市場や取引所がハッキングされたり、閉鎖されたり、規制されたりしたため、ビットコインの価格はしばしば大きな影響を受けました。ハッキングされた取引所の中には、大量のビットコインを保有していたものもあり、価格に大きなショックを与え、市場の信頼を失わせました。このトピックについては、後ほどさらに詳しく説明します。

現在、ビットコイン取引に影響を与える要因は何ですか?

ビットコインは、初期の頃よりも伝統的な資産との共通点が多くなっています。小売、金融、政治での採用が増えたことにより、ビットコインの価格と取引に影響を与える要因がさらに増えています。仮想通貨への機関投資も増加しており、投機の役割が大きくなっています。これらの点は、今日のビットコインの取引に影響を与える要因が初期の頃とは異なることが多いことを意味します。最も大きな要因のいくつかについて説明しましょう。

1. 規制は、ビットコインの初期の頃よりもずっと厳しくなっています。政府が暗号通貨とブロックチェーン技術をより深く理解するにつれて、規制や管理への介入が増加する傾向にあります。規制の強化と緩和はどちらも影響を与えます。ビットコインの価格変動の一部は、ある国での BTC の禁止や、別の国での BTC の人気に関係しています。

2. 世界経済の状況は、現在、ビットコインの価格と取引の直接的な要因となっています。たとえば、ハイパーインフレの国に住む人々は、インフレに対するヘッジとして暗号通貨に目を向けています。2016年に始まったベネズエラの経済危機の結果、LocalBitcoinsではベネズエラ・ボリバルの取引量が過去最高を記録しました。2020年の株式市場の暴落は、1年以上続いたビットコインの強気相場の始まりでした。ビットコインは現在、金と同様に価値の保存手段と見なされています。経済の他の部分への信頼が低い場合、人々はこれらの資産を購入します。

3. 大企業による主流の採用が増えると、ビットコインの価格が急騰する可能性があります。PayPal、Square、Visa、MasterCardはすべて暗号通貨に一定のサポートを示しており、投資家に自信を与えています。小売業者もビットコイン決済の受け入れを開始しています。サポートの撤回も売りを誘発する可能性があります。たとえば、2021年5月17日にイーロン・マスクがテスラのビットコイン決済停止を発表したのがその一例です。この場合、価格は1BTCあたり55,000ドル弱から当日に約48,500ドルに上昇しました。

4. ビットコイン先物などの投機やデリバティブの増加により、市場での需要がさらに高まっています。先物市場のトレーダーや投機家は、BTC をその基本的な価値のために投資して保有するのではなく、利益のために BTC を空売りし、価格に下押し圧力をかけています。これは、ビットコインの価格がもはやその実用性だけに基づいていないことを意味します。

ビットコインの価格履歴

2009年以来、ビットコインの価格は大きな変動にさらされてきました。上記の要因はすべて、これまでの価格変動に影響を与えてきました。価格には浮き沈みはあるものの、価格は当初よりも大幅に高くなっています。

ビットコインをナスダック100や金と比較すると、ビットコインは伝統的に好調なパフォーマンスを示すこれら2つの資産を大きく上回っていることがわかります。また、ビットコインの年間損失は金やナスダック100の損失よりもパーセンテージで大きく、そのボラティリティもわかります(データは@CharlieBilelloより)。

CaseBitcoin によると、BTC は 10 年間の CAGR (年平均複合成長率) が 196.7% を示しています。CAGR は、複利を考慮した資産の年間成長率を測定します。ビットコインの価格には 5 つの大きなピークがあり、2011 年のわずか 1 ドルから 2021 年 5 月の史上最高の 65,000 ドルまで上昇しました。これまでの歴史を 5 つのピークに分けて見てみましょう。

1. 2011 年 6 月: 前年のわずか数セントから、ビットコインは 32 ドルまで急騰しました。ビットコインは最初の強気相場を経験しましたが、その後 2.10 ドルまで緩やかに下落しました。

2. 2013 年 4 月: ビットコインは、年初に約 13 ドルでスタートした後、その年の最初の強気相場を経験し、2013 年 4 月 10 日には 260 ドルまで上昇しました。その後、価格は次の 2 日間で 45 ドルまで暴落しました。

3. 2013 年 12 月: 年末までに、ビットコインは 10 月から 12 月にかけてほぼ 10 倍の価格上昇を経験しました。10 月初旬、BTC は 125 ドルで取引されていましたが、最高値の 1,160 ドルに達しました。12 月 18 日までに、価格は再び 380 ドルまで暴落しました。

4. 2017 年 12 月: 2017 年 1 月に約 1,000 ドルで始まったビットコインは、2017 年 12 月 17 日までに 20,000 ドル弱まで急騰しました。この強気相場により、ビットコインは主流としての地位を固め、機関投資家や政府の注目を集めました。

5. 2021年4月:2020年3月の株式市場と暗号通貨市場の暴落により、2021年4月13日までに価格は63,000ドルまで上昇しました。コロナウイルスのパンデミックによる経済不安により、ビットコインは価値の保存手段として見られるようになりました。その後、BTCと暗号通貨市場は2021年5月に大幅な売りに遭い、その後価格は停滞しました。

短期的な価格イベント

後ほど使用するファンダメンタル モデルとテクニカル モデルは、必ずしも目に見える価格の動向を説明できるわけではありません。政治的、経済的イベントなどの外部要因が大きな役割を果たしており、個別に分析することができます。注目すべき興味深い例の 1 つは、ビットコインの初期に発生した有名なハッキングです。

マウントゴックス取引所のハッキング

マウントゴックスのビットコイン取引所ハッキングは、2014年に起きた重大な事件で、ビットコインの価格が一時的に下落する原因となった。当時、東京を拠点とするこの仮想通貨取引所は市場最大規模で、取引量はビットコイン総供給量の約70%を占めていた。マウントゴックスは2010年の設立以来、数多くのハッキング被害に遭いながらも生き延びてきた。

しかし、2014年のハッキングでは約85万BTCが盗まれ、取引所のデジタル資産のほとんどが消失した。マウントゴックスは2014年2月14日に引き出しを停止し、その週の大半で850ドルで取引されていたビットコインの価格は、約20%下落して680ドル前後となった。

最終的に、ハッカーはユーザーの資金 4 億 5000 万ドルを奪い、マウントゴックスは破産しました。元ユーザーの中には、ウェブサイトのコードに問題があり、それが間に合わずに修正されなかったと主張する人もいます。ハッキングの背後にある理由は今日まで明らかにされておらず、取引所の CEO であるマーク・カルプレスに対する複数の訴訟と法的措置が進行中です。

ビットコインの長期的な価格履歴をどのように説明すればよいでしょうか?

長期的には、小規模で重要性の低いイベントは価格にほとんど影響を与えません。このため、ビットコインの全体的なプラスの軌道を説明する他の方法を検討することは興味深いことです。1 つの選択肢は、すでに上で述べた手法を使用する分析モデルを研究することです。

ファンダメンタル分析: ストック・フローモデル

ストック・トゥ・フローモデルは、ビットコインの限られた供給量を価格の指標として利用します。基本的なレベルでは、ビットコインは金やダイヤモンドに似ています。時間の経過とともに、これら 2 つの商品の価格は希少性のために上昇しました。この要因により、投資家はこれらを価値の保存手段として利用できます。

流通している世界全体の供給量(ストック)を年間の総生産量(フロー)で割ると、この比率を使用してビットコインの価格を時系列でモデル化できます。マイナーが生成する新しいビットコインの正確な量と、マイナーがそれを受け取る大体の時期はすでにわかっています。簡単に言えば、マイニング収益は減少しており、これによりストック対フロー比率が増加しています。

Stock to Flow は、これまでのところ、ビットコインの価格履歴のモデリングの精度の高さから人気を博しています。以下では、365 日間の SMA とビットコインの過去の価格データ、そして将来の予測を確認できます。

このモデルには欠点もあります。時間の経過とともに、ビットコインのフローがゼロに達すると、ゼロで割ることができないため、モデルは最終的に破綻します。この計算では、無限大になる傾向のある、あり得ない価格予測が生まれます。ストック・トゥ・フローの長所と短所の詳細については、ビットコインとストック・トゥ・フロー・モデルの記事をご覧ください。

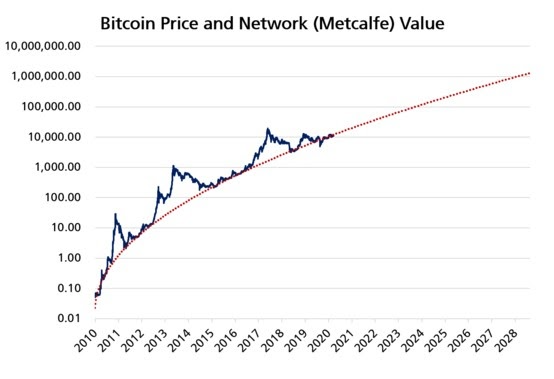

ファンダメンタル分析:メトカーフの法則

メトカーフの法則は、ビットコイン ネットワークにも適用できる一般的なコンピューティング原理です。ネットワークの価値は、接続しているユーザー数の 2 乗に比例するとされています。これは具体的に何を意味するのでしょうか。わかりやすい例としては、電話ネットワークがあります。電話を所有する人が増えるほど、ネットワークの価値は指数関数的に高まります。

ビットコインでは、アクティブなビットコイン ウォレット アドレスの数やブロックチェーン上のその他の公開情報を使用して、メトカーフ値を計算できます。メトカーフ値を価格に対してプロットすると、かなり良い一致が見られます。また、ティモシー ピーターソンが以下のグラフで行っているように、傾向を推定して将来の価格を予測することもできます。

ネットワーク価値対メトカーフ比率 (NVM) は、メトカーフの法則の別の用途を提供します。この比率は、ビットコインの時価総額をメトカーフの法則に近い式で割ることで計算できます。この式では、ネットワークのユーザーの代わりとして、特定の日にアクティブなユニーク アドレスの数を使用します。ユニーク アドレスとは、残高がゼロでなく、その日に取引を行うアドレスとして定義されます。

1 を超える値は市場が過大評価されていることを示し、1 を下回る値は市場が過小評価されていることを示します。Cryptoquant の次のグラフでこれがどのように見えるかを視覚的に確認できます。NVM 比率は左軸で、ネットワーク値は右軸です。

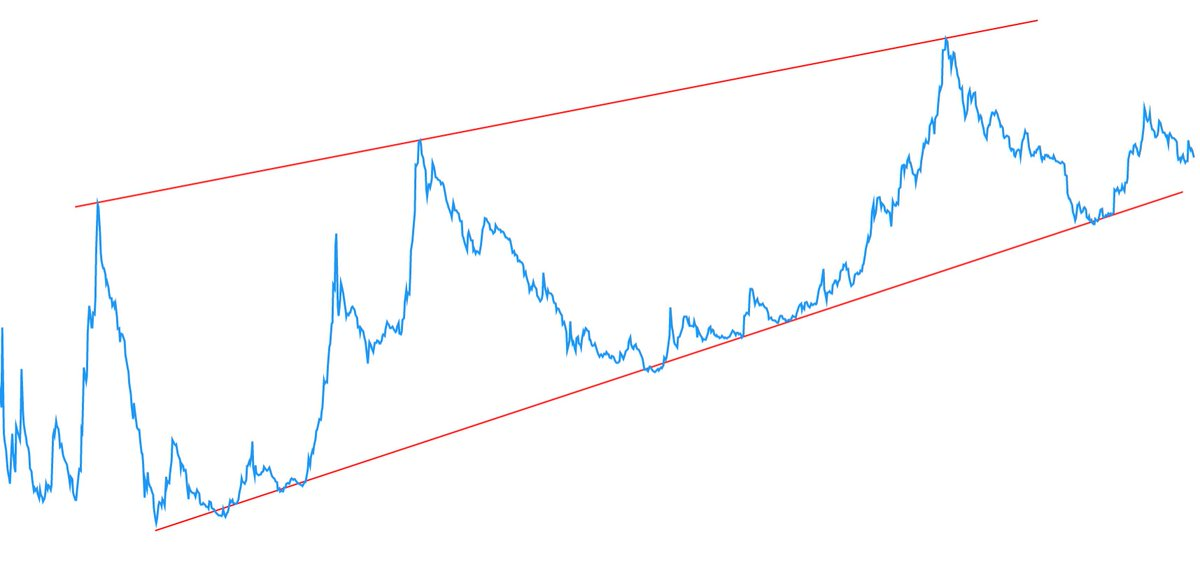

テクニカル分析: ビットコインの対数成長曲線

ビットコインの対数成長曲線は、コール・ガーナーが作成した 2019 年のテクニカル分析モデルです。標準的なビットコイン価格チャートでは、X 軸の線形時間に対する対数 (log) 価格が表示されます。ただし、時間もログに記録すると、過去 3 回の強気相場の最高値とビットコイン市場のサポート レベルに一致する単純なトレンド ラインを描くことができます。

これらの線は元の対数価格グラフに戻すことができ、LookIntoBitcoin.com の次のグラフに示すように、これまでのビットコインの価格履歴とかなり正確に一致する成長曲線が得られます。

テクニカル分析: ハイパーウェーブ理論

ハイパーウェーブ理論はタイラー・ジェンクスが考案したもので、投資家の感情を通じて価格を説明しようとしています。この理論では、市場心理は悲観と楽観の間を何度も行き来するとされています。これらの感情は、多くの場合、ハイパーウェーブにつながり、時間の経過とともに価格が上昇し、その後弱気トレンドに反転します。ジェンクスは、このパターンは市場心理から生じると理論づけていますが、グラフではトレンドラインを描くために価格データを使ったテクニカル分析のみを使用しています。ハイパーウェーブ理論によると、各市場サイクルには 7 つのフェーズがあります。

フェーズ 1、5、7 では、資産の価格は抵抗線より下に留まるはずです。フェーズ 2、3、4、6 では、価格はサポート ラインより上に留まるはずです。すべての資産がルールに完全に従うわけではありませんが、一部の市場ではパターンが存在するという証拠があります。以下は、Leah Wald (Valkyrie Investments Inc. の CEO) がグラフで示した NASDAQ Composite 2000 の大まかな例です。

2017 年のビットコインの強気相場を見てみましょう。ハイパーウェーブ理論の傾向を適用すると、フェーズ 1 を除けば比較的よく一致していることがわかります。また、価格が上昇速度を増し、その後、主に上記のフェーズに沿って大きな暴落が起こっていることがわかります。

最後に

ビットコインの価格履歴を説明しようとする理論が数多くあることは明らかです。しかし、答えが何であれ、ビットコインの10年間のCAGRがほぼ200%であることは、デジタル通貨の驚異的な上昇を示しています。暗号通貨の中でも、ビットコインは2021年8月時点で50%弱の市場占有率を示しており、時価総額は約7100億ドルです。

この驚異的な成長の理由には、暗号通貨のファンダメンタルズ、市場の雰囲気、経済イベントなどがあります。しかし、過去のパフォーマンスは将来の結果を示すものではありません。ビットコインがなぜこれほど高い価格軌道を描いているのか理解することは役に立ちますが、将来何が起こるかはわかりません。全体像を見ると、ビットコインは誕生からわずか 12 年の新しい資産クラスとしては驚くほど成熟しています。