TL;DR (SOMMARIO)

MakerDAO è un progetto di Finanza Decentralizzata (DeFi) con una stablecoin collateralizzata in criptovalute e ancorata al dollaro USA, e si chiama DAI. La valuta è gestita dalla sua comunità attraverso un'Organizzazione Autonoma Decentralizzata (DAO). Gli utenti generano DAI bloccando le criptovalute in un Maker Vault con un tasso di liquidazione specifico. Ad esempio, un tasso di regolamento del 125% richiede $ 1,25 di garanzia in criptovaluta per ogni $ 1 di DAI.

La stablecoin è sovracollateralizzata per tenere conto della volatilità dei prezzi delle criptovalute e viene addebitata anche una commissione di stabilità. La tua criptovaluta viene liquidata e utilizzata per recuperare eventuali perdite se la tua garanzia scende al di sotto del tasso di liquidazione.

DAI rimane stabile perché il tuo DAO controlla la commissione di stabilità e il tasso di risparmio DAI. La commissione di stabilità influisce sull'offerta di DAI modificando il costo di conio di DAI. Il tasso di risparmio DAI influisce sulla domanda della moneta, il che modifica i profitti degli investitori derivanti dallo staking di DAI. Quando DAI si allontana dalla sua ancora, DAO utilizza questi due meccanismi per riportarlo alla sua ancora.

DAI presenta vantaggi simili ad altri criptoasset e stablecoin. È facile da trasferire a livello internazionale, può essere utilizzato per effettuare pagamenti o garantire profitti e perdite. Puoi anche utilizzare DAI come leva e investirlo nel contratto sul tasso di risparmio DAI per guadagnare interessi.

Per partecipare a sondaggi sulla governance e votazioni esecutive, gli utenti acquistano token MKR che forniscono loro potere di voto. Questi token vengono utilizzati per modificare la commissione di stabilità, il tasso di risparmio DAI, le attrezzature, i contratti intelligenti e altre questioni.

introduzione

Le stablecoin sono criptovalute molto popolari che offrono una via di mezzo tra la finanza tradizionale e le risorse digitali. Poiché imitano le valute fiat, ma funzionano come criptovalute, questi token basati su blockchain sono interessanti per bloccare profitti e perdite.

Ad oggi, le stablecoin con la maggiore capitalizzazione di mercato sono state quelle supportate da valuta fiat. Questi operano mantenendo una fornitura di riserve che sostengono la stablecoin. Tuttavia, anche le stablecoin supportate da criptovaluta sono popolari. In questo articolo esamineremo uno degli esempi più famosi, MakerDAO, e esattamente come mantiene l'ancoraggio di $ 1 tramite garanzie volatili.

Cos'è MakerDAO?

MakerDAO è un progetto Ethereum (ETH) lanciato nel dicembre 2017 da Rune Christensen. Si concentra sulla creazione di DAI, una stablecoin garantita da criptovaluta ancorata al dollaro USA. Invece di essere gestito da un gruppo di sviluppatori o da una singola entità, l'ecosistema MakerDAO utilizza il token di governance MKR per proposte e decisioni sul progetto. Questo modello di governance è noto come DAO (Organizzazione Autonoma Decentralizzata).

Gli utenti accedono a MakerDAO tramite Oasis DApp. Qui possono creare prestiti garantiti, partecipare alla governance e gestire i propri Maker Vault. Queste interazioni si basano su contratti intelligenti e teoria dei giochi, consentendo a DAI di mantenere un valore relativamente stabile. DAI può essere utilizzato in modo identico alle stablecoin fiat-backed e offre gli stessi vantaggi.

Cos'è il DAI?

DAI è la stablecoin di MakerDAO ancorata al dollaro USA ed è tra le più grandi stablecoin e criptovalute per capitalizzazione di mercato. La fornitura del token ERC-20 è illimitata fintanto che gli utenti continuano a fornire garanzie per generare più DAI.

MakerDAO utilizza la collateralizzazione della criptovaluta per mantenere il suo ancoraggio, piuttosto che un caveau con riserve di valuta fiat. Potrebbe essere un po’ sconcertante che le criptovalute, note per la loro volatilità, possano fungere da backstop per una stablecoin. In poche parole, le criptovalute che un utente deposita per creare DAI hanno un valore molto più elevato rispetto alla stablecoin che riceve. Ciò fornisce un margine per i movimenti al ribasso del prezzo delle criptovalute che fungono da garanzia.

Come per qualsiasi altra stablecoin, l’utilizzo di DAI presenta diversi vantaggi:

1. È più adatto per le spese che richiedono stabilità. I rivenditori e gli individui non sempre desiderano pagamenti in criptovalute il cui valore può cambiare da un giorno all'altro.

2. DAI beneficia di tutti i vantaggi della blockchain. Le stablecoin possono essere trasferite a livello internazionale senza un conto bancario. Inoltre, sono incredibilmente sicuri se conservati correttamente.

3. Puoi usarlo per garantire profitti e perdite e come copertura del rischio. DAI compensa parte del rischio complessivo del tuo portafoglio ed è un modo utile per entrare e uscire da posizioni senza dover andare fuori catena.

Come funziona un collaterale in criptovaluta?

La garanzia collaterale è un concetto comune nella finanza tradizionale con cui potresti già avere familiarità. Quando si richiede un prestito, è necessario fornire qualcosa di valore come garanzia. Questo viene utilizzato per coprire il prestito se non puoi pagarlo.

Garanzia fisica e fiat

Un banco dei pegni è un buon esempio. Puoi dare gioielli (garanzia) in cambio di un prestito in contanti. Puoi quindi rimborsare il prestito più una commissione per recuperare la garanzia, oppure lasciare che il banco dei pegni mantenga la garanzia e compensi la tua perdita. La garanzia funge da rete di sicurezza e lo stesso concetto si applica ai mutui e ai finanziamenti automobilistici. In questi casi, i beni (immobili o auto) fungono da garanzia.

Le stablecoin sostenute da titoli fiat come BUSD sono collateralizzate da valute fiat. Un utente consegna il proprio denaro (la garanzia) e riceve token in cambio. Se lo desideri, puoi restituire i token all'emittente, ma in caso contrario, quest'ultimo tratterrà il denaro. Questo meccanismo facilita l’arbitraggio che mantiene l’ancoraggio della stablecoin. Puoi saperne di più nel nostro articolo Che cos'è una stablecoin?

Garanzia di criptovaluta

Le stablecoin garantite da criptovaluta, come DAI, accettano criptovalute come garanzia anziché fiat. Un contratto intelligente con regole gestisce questi fondi: emette un importo X di token stablecoin per un importo Y di ETH depositato. Restituisci un importo Z di ETH quando viene restituito un importo X di stablecoin. L'importo esatto della garanzia richiesta dipende dal progetto che emette il token. Questo tasso dipenderà principalmente dalla volatilità e dal rischio dell’attività che funge da garanzia.

Cos’è la sovracollateralizzazione DAI?

Gli asset stabili e a rischio relativamente basso, come la moneta fiat, i metalli preziosi e gli immobili, sono generalmente preferiti come garanzia. Come abbiamo discusso, utilizzare le criptovalute come garanzia è più rischioso per i finanziatori, dato che il loro prezzo può variare notevolmente. Immagina un progetto che richiede $ 400 di ETH come garanzia, per 400 token ancorati a USD.

Se il prezzo dell'ETH scende improvvisamente, la garanzia del prestatore non coprirà il prestito concesso. La soluzione in questo caso è l’eccesso di garanzia: il prestatore richiede invece 600 dollari di ETH come garanzia quando presta 400 token della sua stablecoin ancorata al dollaro.

Cosa sono le posizioni debitorie garantite (CDP)?

Per anni, MakerDAO ha utilizzato la sovracollateralizzazione per mantenere un ancoraggio ragionevolmente sicuro. Poiché i contratti intelligenti controllano il processo di generazione DAI, funziona in modo efficiente e senza interferenze umane. Quando vuoi prendere in prestito la stablecoin DAI, blocchi le criptovalute in uno smart contract CDP. Questo CDP imposterà un tasso di regolamento, ad esempio 1,5x, il che significa che dovrai versare $ 150 di ETH per $ 100 di DAI. Un utente può aggiungerne altri se lo desidera, per ridurre il rischio. Se l'importo del deposito a garanzia scende al di sotto del 150% (1,5x), ti verrà addebitata una penale. Alla fine, l’utente rischia la liquidazione se non riesce a pagare il DAI con il tasso di interesse aggiuntivo (la commissione di stabilità).

Cosa sono i Maker Vault?

Maker Vault è il luogo in cui gli utenti depositano le proprie garanzie e generano DAI. Questi ti consentono di utilizzare più criptovalute diverse come garanzia contemporaneamente. Maker Vault masterizza anche DAI quando un utente lo restituisce. Il processo è il seguente:

1. Depositi criptovalute supportate nel protocollo Maker.

2. Il deposito apre una posizione Maker Vault.

3. Puoi ritirare DAI in base all'importo della tua garanzia. Dovrai pagare anche la commissione di stabilità.

4. Per recuperare la garanzia in criptovaluta, devi pagare il DAI ritirato.

Sei libero di generare o restituire DAI e aggiungere o ritirare la tua garanzia in qualsiasi momento. È necessario, tuttavia, mantenere il tasso di liquidazione mostrato nel Vault. Se scendi al di sotto di questo tasso, il Vault liquiderà la tua garanzia.

Come fa il valore di DAI a rimanere stabile?

Oltre a ridurre il rischio di MakerDAO come finanziatore, il meccanismo CDP aiuta ad ancorare DAI all'USD. MakerDAO può anche votare per modificare la commissione di stabilità e il tasso di risparmio DAI (gli interessi pagati agli stakeholder dello smart contract sul tasso di risparmio DAI), manipolando così l'offerta e la domanda di DAI. Questi tre strumenti lavorano insieme per mantenere il DAI ancorato a 1 dollaro. Vediamo come ciò avviene:

1. Quando il DAI scende al di sotto dell’ancora, il sistema rende attraente per gli utenti saldare i propri debiti, ritirare la garanzia e bruciare il proprio DAI. Ciò può essere ottenuto aumentando la commissione di stabilità, che rende i prestiti più costosi. Il DAO potrebbe anche aumentare il tasso di risparmio del DAI, aumentando così la domanda di investimenti nel token.

2. Quando DAI è al di sopra del suo ancoraggio, accade il contrario. La DAO crea incentivi per generare DAI se la commissione di stabilità viene ridotta. Ciò genera nuovi DAI e aumenta l'offerta totale, riducendo il prezzo. MakerDAO potrebbe anche diminuire la domanda di DAI riducendo il tasso di risparmio DAI, il che significa che gli investitori cercheranno altri posti per guadagnare interessi.

Casi d'uso DAI

Come abbiamo accennato, DAI si utilizza allo stesso modo di qualsiasi altra stablecoin e presenta gli stessi vantaggi. Non hai nemmeno bisogno di generarlo tu stesso, puoi acquistare DAI sugli scambi di criptovaluta come Binance. DAI presenta anche alcuni casi d'uso unici:

1. Leva: immagina di avere $ 1.000 di ETH e credi che il prezzo aumenterà. Tuttavia, al momento non disponi di fondi aggiuntivi per acquistare ETH. Puoi utilizzare ETH come garanzia, generare DAI e quindi utilizzarlo per acquistare più ETH. Se il prezzo di ETH aumenta e desideri prelevare denaro, puoi vendere una parte di ETH in cambio di token DAI e recuperare la garanzia.

2. Tasso di risparmio DAI: puoi guadagnare interessi depositando DAI nel contratto intelligente Tasso di risparmio DAI. Questo tasso varia poiché DAO cerca di controllare il prezzo di DAI.

Dove posso acquistare DAI?

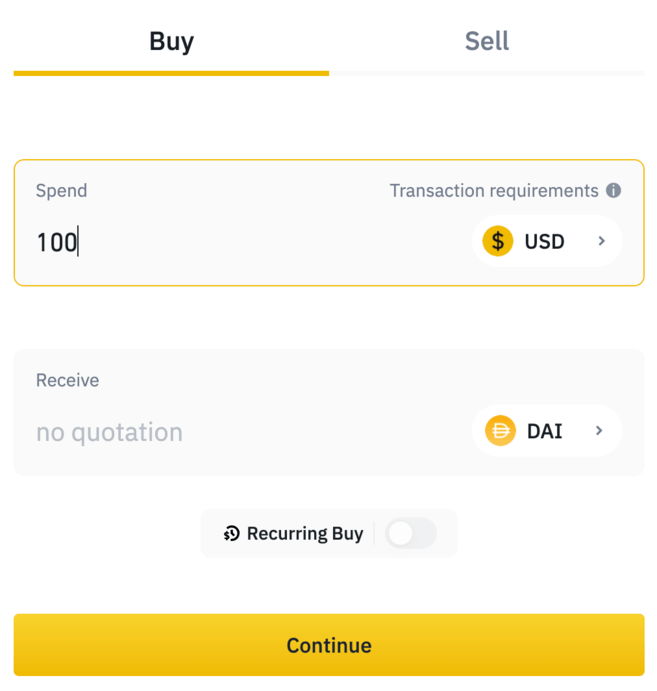

È possibile acquistare DAI su grandi scambi di criptovaluta, come Binance. Dopo aver creato un account e completato i controlli KYC, puoi acquistare DAI direttamente con una carta di credito o debito.

Scegli la valuta fiat con cui vuoi pagare nel campo sopra e seleziona DAI sotto. Di seguito troverai istruzioni chiare su come aggiungere la tua carta al tuo account. Se lo desideri, puoi anche utilizzare la vista di scambio per scambiare DAI con un'altra criptovaluta.

Come posso partecipare al sistema di governance di MakerDAO?

Per rivedere e votare su MakerDAO, devi disporre del token di governance del progetto, MKR. Il token ha una fornitura massima di 1.005.577 MKR e circa il 40% è stato distribuito ai membri del team e ai primi investitori al momento della sua implementazione. La DAO conserva il resto per le vendite future.

I titolari di MKR possono votare per modificare la commissione di stabilità della piattaforma, il tasso di risparmio DAI, il tasso di liquidazione e altri aspetti. Il loro voto è proporzionale alla quantità di MKR che possiedono. Puoi andare al portale di governance di MakerDAO per visualizzare le votazioni in corso e partecipare.

Indagini sulla governance

Un sondaggio sulla governance consente agli utenti di creare proposte non tecniche su cui votare altri possessori di MKR. Ad esempio, potrebbe trattarsi di un cambiamento nella governance, negli obiettivi, nel team o nei budget. Un sondaggio sulla governance utilizza il meccanismo di liquidazione istantanea, il che significa che la tua scelta può essere classificata tra più opzioni.

Voti esecutivi

I voti esecutivi sono legati ai cambiamenti tecnici nei contratti intelligenti. Le proposte utilizzano un sistema di voto di approvazione progressivo, il che significa che è sempre possibile presentare nuove proposte concorrenti. Un voto esecutivo porterà a profondi cambiamenti al codice del contratto intelligente, come l’adeguamento delle commissioni o dei livelli di garanzia. I voti esecutivi sono necessari per implementare alcuni dei cambiamenti votati nei sondaggi sulla governance.

Conclusioni

In quanto stablecoin dominante garantita da criptovaluta, DAI ha dimostrato di essere un enorme successo. Il sistema mitiga la volatilità delle criptovalute senza la necessità di collateralizzare tramite fiat, il che è una vera impresa. Né dovremmo dimenticare la sua importanza nella storia delle DAO. È uno dei DAO più grandi e longevi, che ha aperto la strada a molti altri. Se decidi di sperimentare DAI, non dimenticare che è soggetto agli stessi rischi delle altre stablecoin.