Básicamente, los contratos a plazo y de futuros son acuerdos que permiten a los comerciantes, inversores y productores de materias primas especular sobre el precio futuro de un activo. Estos contratos funcionan como un compromiso bipartito que permite la negociación de un instrumento en una fecha futura (fecha de vencimiento), a un precio acordado en el momento de creación del contrato.

El instrumento financiero subyacente de un contrato a plazo o de futuros puede ser cualquier activo, como acciones, una materia prima, una moneda, un pago de intereses o incluso un bono.

Sin embargo, a diferencia de los contratos a plazo, los contratos de futuros están estandarizados desde una perspectiva contractual (como acuerdos legales) y se negocian en lugares específicos (bolsas de contratos de futuros). Por lo tanto, los contratos de futuros están sujetos a un conjunto particular de reglas, que pueden incluir, por ejemplo, el tamaño de los contratos y las tasas de interés diarias. En muchos casos, la ejecución de contratos de futuros está garantizada por una cámara de compensación, lo que permite a las partes negociar con riesgos de contraparte reducidos.

Aunque en Europa se crearon formas primitivas de mercados de futuros durante el siglo XVII, la Bolsa de Arroz de Dōjima (Japón) se considera la primera bolsa de futuros que se estableció. A principios del siglo XVIII en Japón, la mayoría de los pagos se realizaban en arroz, por lo que los contratos de futuros comenzaron a utilizarse como una forma de protegerse contra los riesgos asociados con la inestabilidad de los precios del arroz.

Con la aparición de los sistemas de comercio electrónico, la popularidad de los contratos de futuros, junto con una variedad de casos de uso, se generalizó en toda la industria financiera.

Funciones de los contratos de futuros

En el contexto de la industria financiera, los contratos de futuros suelen cumplir algunas de las siguientes funciones:

Cobertura y gestión de riesgos: los contratos de futuros se pueden utilizar para mitigar un riesgo específico. Por ejemplo, un agricultor puede vender contratos de futuros para sus productos para asegurarse de obtener un precio determinado en el futuro, a pesar de eventos desfavorables y fluctuaciones del mercado. O un inversor japonés que posee bonos del Tesoro de EE. UU. puede comprar contratos de futuros JPYUSD por un monto igual al pago trimestral del cupón (tasas de interés) como una forma de bloquear el valor del cupón en JPY a una tasa predefinida y, por lo tanto, cubrir su USD. exposición.

Apalancamiento: los contratos de futuros permiten a los inversores crear posiciones apalancadas. A medida que los contratos se liquidan en la fecha de vencimiento, los inversores pueden aprovechar su posición. Por ejemplo, un apalancamiento de 3:1 permite a los operadores entrar en una posición tres veces mayor que el saldo de su cuenta comercial.

Exposición corta: los contratos de futuros permiten a los inversores tomar una exposición corta a un activo. Cuando un inversor decide vender contratos de futuros sin poseer el activo subyacente, comúnmente se lo denomina “posición desnuda”.

Variedad de activos: los inversores pueden exponerse a activos que son difíciles de negociar en el momento. Las materias primas como el petróleo suelen ser costosas de entregar e implican altos gastos de almacenamiento, pero mediante el uso de contratos de futuros, los inversores y comerciantes pueden especular sobre una variedad más amplia de clases de activos sin tener que negociarlos físicamente.

Descubrimiento de precios: los mercados de futuros son una ventanilla única para vendedores y compradores (es decir, oferta y demanda) para varias clases de activos, como las materias primas. Por ejemplo, el precio del petróleo se puede determinar en relación con la demanda en tiempo real en los mercados de futuros en lugar de mediante la interacción local en una gasolinera.

Mecanismos de liquidación

La fecha de vencimiento de un contrato de futuros es el último día de actividades comerciales para ese contrato en particular. Después de eso, se detiene la negociación y se liquidan los contratos. Existen dos mecanismos principales para la liquidación de contratos de futuros:

Liquidación física: el activo subyacente se intercambia entre las dos partes que acordaron un contrato a un precio predefinido. La parte que estuvo corta (vendida) tiene la obligación de entregar el activo a la parte que estuvo larga (comprada).

Liquidación en efectivo: el activo subyacente no se intercambia directamente. En cambio, una parte paga a la otra una cantidad que refleja el valor actual del activo. Un ejemplo típico de contrato de futuros liquidado en efectivo es un contrato de futuros de petróleo, en el que se intercambia efectivo en lugar de barriles de petróleo, ya que sería bastante complicado negociar físicamente miles de barriles.

Los contratos de futuros liquidados en efectivo son más convenientes y, por lo tanto, más populares que los contratos liquidados físicamente, incluso para valores financieros líquidos o instrumentos de renta fija cuya propiedad puede transferirse con bastante rapidez (al menos en comparación con activos físicos como barriles de petróleo).

Sin embargo, los contratos de futuros liquidados en efectivo pueden llevar a la manipulación del precio del activo subyacente. Este tipo de manipulación del mercado se conoce comúnmente como "golpear el cierre", que es un término que describe actividades comerciales anormales que interrumpen intencionalmente los libros de órdenes cuando los contratos de futuros se acercan a su fecha de vencimiento.

Estrategias de salida de contratos de futuros

Después de tomar una posición en un contrato de futuros, hay tres acciones principales que los operadores de futuros pueden realizar:

Compensación: se refiere al acto de cerrar una posición de contrato de futuros creando una transacción opuesta del mismo valor. Por lo tanto, si un operador tiene una posición corta en 50 contratos de futuros, puede abrir una posición larga del mismo tamaño, neutralizando su posición inicial. La estrategia de compensación permite a los operadores obtener ganancias o pérdidas antes de la fecha de liquidación.

Rollover: ocurre cuando un operador decide abrir una nueva posición de contrato de futuros después de compensar la inicial, extendiendo esencialmente la fecha de vencimiento. Por ejemplo, si un operador tiene una posición larga en 30 contratos de futuros que vencen en la primera semana de enero, pero quiere prolongar su posición durante seis meses, puede compensar la posición inicial y abrir una nueva del mismo tamaño, con el vencimiento fecha fijada para la primera semana de julio.

Liquidación: si un operador de futuros no compensa ni renueva su posición, el contrato se liquidará en la fecha de vencimiento. En este punto, las partes involucradas están legalmente obligadas a intercambiar sus activos (o efectivo) según su posición.

Patrones de precios de contratos de futuros: contango y forwardation normal

Desde el momento en que se crean los contratos de futuros hasta su liquidación, el precio de mercado de los contratos cambiará constantemente como respuesta a las fuerzas de compra y venta.

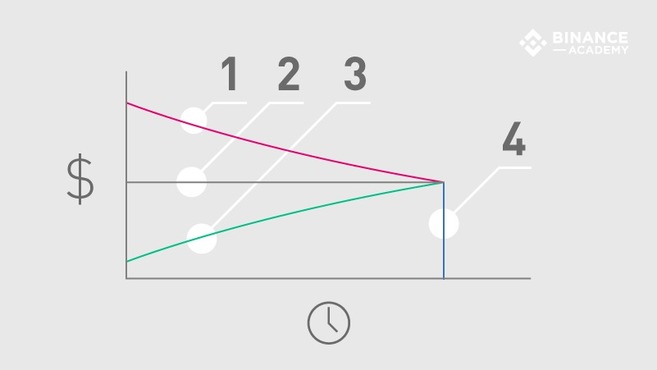

La relación entre el vencimiento y los precios variables de los contratos de futuros genera diferentes patrones de precios, que comúnmente se denominan contango (1) y backwardation normal (3). Estos patrones de precios están directamente relacionados con el precio spot esperado (2) de un activo en la fecha de vencimiento (4), como se ilustra a continuación.

Contango (1): una condición de mercado donde el precio de un contrato de futuros es mayor que el precio spot futuro esperado.

Precio spot esperado (2): precio anticipado del activo en el momento de la liquidación (fecha de vencimiento). Tenga en cuenta que el precio spot esperado no siempre es constante, es decir, puede cambiar en respuesta a la oferta y la demanda del mercado.

Backwardation normal (3): una condición de mercado en la que el precio de los contratos de futuros es inferior al precio spot futuro esperado.

Fecha de vencimiento (4): el último día de actividades comerciales para un contrato de futuros en particular, antes de que se produzca la liquidación.

Si bien las condiciones del mercado de contango tienden a ser más favorables para los vendedores (posiciones cortas) que para los compradores (posiciones largas), los mercados de retroacción normales suelen ser más beneficiosos para los compradores.

A medida que se acerca la fecha de vencimiento, se espera que el precio del contrato de futuros converja gradualmente al precio al contado hasta que finalmente tengan el mismo valor. Si el contrato de futuros y el precio al contado no son los mismos en la fecha de vencimiento, los operadores podrán obtener ganancias rápidas de las oportunidades de arbitraje.

En un escenario de contango, los contratos de futuros se negocian por encima del precio spot esperado, generalmente por razones de conveniencia. Por ejemplo, un operador de futuros puede decidir pagar una prima por productos físicos que se entregarán en una fecha futura, por lo que no necesita preocuparse por pagar gastos como almacenamiento y seguro (el oro es un ejemplo popular). Además, las empresas pueden utilizar contratos de futuros para fijar sus gastos futuros en valores predecibles, comprando productos que son indispensables para su servicio (por ejemplo, un productor de pan compra contratos de futuros de trigo).

Por otro lado, un mercado de forwardation normal tiene lugar cuando los contratos de futuros se negocian por debajo del precio spot esperado. Los especuladores compran contratos de futuros con la esperanza de obtener ganancias si el precio sube como se espera. Por ejemplo, un operador de futuros puede comprar contratos de barriles de petróleo a 30 dólares cada uno hoy, mientras que el precio al contado esperado es de 45 dólares para el próximo año.

Pensamientos finales

Como tipo estandarizado de contrato a plazo, los contratos de futuros se encuentran entre las herramientas más utilizadas en la industria financiera y sus diversas funcionalidades los hacen adecuados para una amplia gama de casos de uso. Aún así, es importante tener una buena comprensión de los mecanismos subyacentes de los contratos de futuros y sus mercados particulares antes de invertir fondos.

Si bien "fijar" el precio de un activo en el futuro es útil en determinadas circunstancias, no siempre es seguro, especialmente cuando los contratos se negocian con margen. Por lo tanto, a menudo se emplean estrategias de gestión de riesgos para mitigar los riesgos inevitables asociados con la negociación de contratos de futuros. Algunos especuladores también utilizan indicadores de análisis técnico junto con métodos de análisis fundamental como una forma de obtener información sobre la acción del precio de los mercados de futuros.