Co je Černé pondělí?

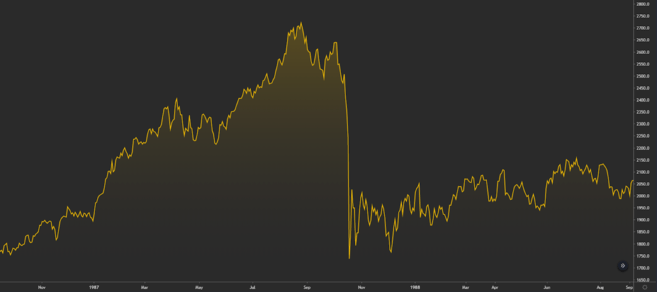

Černé pondělí je název používaný k popisu náhlého a vážného krachu akciového trhu, ke kterému došlo 19. října 1987. Index Dow Jones Industrial Average (DJIA), index, který měří výkonnost amerického akciového trhu, klesl o více než 22 %. Srážce předcházely další dva velké pády týden předtím.

Výkonnost indexu Dow Jones Industrial Average v době Černého pondělí.

Černé pondělí je připomínáno jako začátek poklesu globálního akciového trhu. K dnešnímu dni je to jeden z nejneslavnějších dnů v historii akciových trhů.

Celkový objem obchodů na burzách byl tak vysoký, že tehdejší počítače nebyly schopny náhlou vysokou zátěž zvládnout. Objednávky byly hodiny nevyřízené a velké převody finančních prostředků byly zpožděny.

Velký krach, jako je tento, přirozeně následuje na trzích futures a opcí. Krach měl významný dopad i na globální trhy. Většina hlavních indexů po celém světě klesla do konce téhož měsíce o 20-30 %.

Termín „černé pondělí“ obvykle odkazuje na krach v roce 1987. Používá se však také k označení jiných vážných propadů trhu.

Co způsobuje propady trhu?

Obecně nelze příčinu propadů akciového trhu připsat jedinému faktoru. Zajímavé je, že černému pondělí v roce 1987 nepředcházela žádná významná zpravodajská událost. Sešlo se však několik různých faktorů, které v kombinaci vytvořily atmosféru paniky a nejistoty. Takže, jaké byly tyto faktory?

Prvním bylo zavedení počítačových obchodních systémů. Dnes většinu obchodních aktivit usnadňují počítače, ale nebylo tomu tak vždy. Před osmdesátými léty byly akciové trhy typicky hlučnými a přeplněnými místy, kde obchodníci vyměňovali aktiva přímo na obchodním parketu burzy.

Obchodní parket newyorské burzy (NYSE) v roce 1963, před zavedením počítačových obchodních systémů. Zdroj: Library of Congress. Obrázek upraven oproti originálu.

V průběhu 80. let se však obchodní činnost začala více spoléhat na počítačový software. Přechod na počítačové obchodování umožnil podstatně rychlejší obchodní činnost se systémy schopnými zadávat tisíce objednávek během několika sekund. Tyto pokroky přirozeně také ovlivnily rychlost velkých cenových pohybů. Naproti tomu dnešní obchodní roboti dokážou přesunout hodnotu bilionů dolarů během několika sekund od neočekávané zprávy.

Další faktory, jako je obchodní deficit ve Spojených státech, mezinárodní napětí a další geopolitické okolnosti, byly také pojmenovány jako příčiny. Kromě toho rostoucí dosah médií jistě zesílil účinky a závažnost události.

Stojí za zmínku, že i když všechny tyto faktory mohly přispět k havárii, rozhodnutí byla přesto učiněna lidmi. Psychologie trhu hraje hlavní roli ve výprodejích a ty jsou často jednoduše důsledkem masové paniky.

Co je to jistič?

Po událostech Černého pondělí zavedla americká Komise pro cenné papíry a burzu (SEC) několik mechanismů, které mají zabránit opakování podobných událostí. Nebo, když ne úplně zabránit, alespoň se pokusit jejich dopad zmírnit.

Jedna z těchto metod se nazývá jistič. Je to regulační opatření, které zastaví obchodování, když cena dosáhne určité procentuální úrovně vzhledem k dennímu otevření. Zatímco zde mluvíme primárně o Spojených státech, jističe byly implementovány také na mnoha dalších trzích.

Jističe se vztahují na hlavní indexy, jako je Dow nebo S&P 500, a také na jednotlivé cenné papíry. Zde je návod, jak fungují.

Pokud se S&P 500 během obchodního dne posune dolů o více než 7 %, obchodování se na 15 minut zastaví a poté se znovu spustí. Toto se nazývá jistič úrovně 1. Pokud trh dále klesne a dosáhne 13 % z denního otevření, opět se zastaví. Toto se nazývá jistič úrovně 2. Poté, po 15minutové přestávce, je obchodování znovu zahájeno. Pokud cena dosáhne 20% ztráty z otevřeného trhu, obchodování se na zbytek dne zastaví. Toto se nazývá jistič úrovně 3.

Výhody a nevýhody jističů

I když mohou být jističe účinné při prevenci bleskových havárií, jsou předmětem sporů.

Někteří kritici jističů tvrdí, že mají negativní vliv na trhy a ve skutečnosti zvyšují závažnost havárií. Jak to? Protože tyto předem stanovené procentuální úrovně vycházejí z otevřeného trhu, jsou veřejně známé. Jako takové mohou ovlivnit umístění příkazů a uměle snížit likviditu v knize příkazů při určitých cenových hladinách.

Snížená likvidita může vést k větší volatilitě, protože nemusí být dostatek příkazů k absorbování neočekávaného nárůstu nabídky. Kritici tvrdí, že bez vlivu jističů na oblasti likvidity je pravděpodobnější, že trhy dosáhnou přirozené rovnováhy.

Pokud jde o indexy globálního trhu, jako je S&P 500, jističe se spouštějí pouze při pohybu směrem dolů. Na druhou stranu je lze aktivovat u jednotlivých cenných papírů i při pohybu nahoru.

Jak se připravit na propady trhu

Vzhledem k povaze trhů a psychologii davu jsou krachy téměř nevyhnutelné. Ale co můžete udělat, abyste se připravili na krach trhu?

Zvažte vytvoření investičního plánu nebo celkové obchodní strategie. Když trh zkolabuje a mnoho investorů propadá panice, je důležité zůstat klidný, racionální a vyhnout se emocionálnímu rozhodování. Vytvoření dlouhodobého investičního plánu nebo obchodní strategie je pro to nezbytné, protože by vám nemělo umožnit dělat impulzivní rozhodnutí.

Další věcí, kterou je třeba zvážit, je nastavení stop-lossu. Chcete-li být úspěšným obchodníkem, je naprosto nezbytné chránit svou nevýhodu pro krátkodobé obchody. Tato praxe je však překvapivě méně běžná, pokud jde o dlouhodobější investory. I když váš stop-loss ponechává prostor pro větší cenové pohyby, může vás zachránit před velkými ztrátami, když dojde ke zničujícímu krachu trhu.

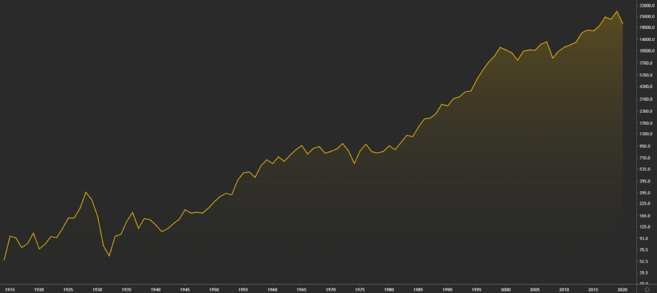

Pokud jde o pády globálních trhů, všechny byly zatím dočasné. Zatímco období ekonomické recese může trvat několik let, trhy mají tendenci se poté zotavovat. Pokud dostatečně oddálíte, globální ekonomika trvale roste po celá staletí a tyto korekce jsou pouze dočasnými neúspěchy.

Výkonnost indexu Dow Jones Industrial Average mezi lety 1915 a 2020.

I když toto pozorování může být správné pro globální trhy spojené s ekonomickým růstem, neplatí pro trhy s kryptoměnami. Odvětví blockchainu je stále mladé a kryptoměny jsou třídou rizikových aktiv. Některá kryptoaktiva se tak po vážném krachu trhu nemusí nikdy zotavit.

Chcete začít s kryptoměnou? Kupte si bitcoiny na Binance!

Další pozoruhodné černé pondělky

28. října 1929

Akciové trhy se zhroutily před Velkou hospodářskou krizí ve 30. letech 20. století. S ohledem na své dlouhodobé ekonomické dopady byl krach z podzimu 1929 dosud nejničivějším krachem akciového trhu.

29. září 2008

Po prasknutí americké realitní bubliny začaly akciové trhy krachovat. To nakonec vedlo k velké recesi na konci roku 2000 a na začátku roku 2010. Pokud si chcete přečíst více, podívejte se na Vysvětlení finanční krize v roce 2008.

9. března 2020

Nejhorší den pro americký akciový trh od velké recese, podpořené pandemií koronaviru a válkou o ceny ropy. V té době to byl největší jednodenní pokles od roku 2008. Jak ale uvidíte v dalším odstavci, tento rekord se udržel pouze jeden týden.

16. března 2020

Obavy z potenciálních ekonomických dopadů pandemie koronaviru nadále narůstaly. V důsledku toho americký trh zažil ještě větší jednodenní propad než během propadu o týden dříve. Tento den lze považovat za vrchol počátečního šoku z dopadu koronaviru na finanční trhy.

Závěrečné myšlenky

Shrneme-li, Černé pondělí bylo vážným krachem trhu v roce 1987. Jak již bylo zmíněno, tento termín může být použit také k označení jiných propadů akciových trhů, jako jsou ty z let 1929, 2008 a 2020.

Po událostech Černého pondělí byla zavedena nová nařízení, která se pokusila zmírnit dopady bleskových pádů akciových trhů. Jedním z nejpůsobivějších a nejkontroverznějších z těchto předpisů je jistič, který zastaví obchodování, když jsou dosaženy předem definované procentuální úrovně ztráty.

Co můžete udělat, abyste se připravili na nevyhnutelné propady trhu? Přemýšlejte o možných scénářích pro vytvoření správného investičního plánu nebo obchodní strategie. Řízení rizik, diverzifikace portfolia a psychologie trhu je několik témat, která vám mohou pomoci vyhnout se velkým ztrátám během propadů trhu.